- Educação

- Estratégias Comerciais Forex

- Estratégias de Comércio por Estilo

- Spread/Pair Trading

Estratégia de Comércio de Spread/Pares

PRINCIPAIS CONCLUSÕES

- As ações em uma negociação de pares devem ter uma correlação positiva alta, que é a força motriz por trás da Estratégia de negociação de pares.

- O objetivo das Opções de Spread do Calendário é lucrar com um movimento neutro ou direcional do preço das ações para o preço de exercício do spread do calendário com risco limitado se o mercado for na outra direção.

- Os spreads de calendário permitem que os traders construam uma negociação que minimize os efeitos do tempo.

- O spread do calendário é mais lucrativo quando o subjacente não faz grandes movimentos em qualquer direção até o vencimento do próximo mês da opção.

Estratégia de negociação de pares

A negociação de pares é uma estratégia de negociação que envolve combinar uma posição longa com uma posição curta em duas ações com alta correlação. A estratégia é baseada na correlação histórica de duas ações. As ações em pares devem ter uma alta correlação positiva, que é a força motriz por trás dos lucros da estratégia.

A estratégia de negociação de pares é melhor usada quando um trader detecta uma divergência de correlação. Com base na crença histórica de que dois títulos manterão uma certa correlação, devem ser usados quando a correlação falhar. Os lucros são possíveis quando as ações de baixo desempenho recuperam o valor e o preço de um título de qualidade superior cai. O lucro líquido é o total ganho nas duas posições.

A estratégia de negociação de pares funciona tanto com ações quanto com moedas, commodities e até opções.

O que é Negociação de Spread

Negociação de Spread é o ato de comprar um título e vender outro título relacionado como uma unidade. As negociações de spread são geralmente usadas com opções ou contratos futuros, para obter uma negociação líquida geral com um valor positivo denominado spread. A Negociação de Spread é feita em pares, o que elimina o risco de execução.

Benefícios de Negociação de Spread

- Oferece uma oportunidade de menor risco.

- Ao escolher negociações com cuidado e monitorá-las continuamente, a probabilidade de receber o prêmio integral no vencimento é alta.

- As negociações geralmente duram de 6 a 21 dias, o que significa que o capital está continuamente trabalhando para um trader.

- A negociação de spread oferece oportunidades de renda estável.

- É uma estratégia perfeita para usar quando o mercado está volátil.

Desvantagem de Negociação de Spread

- Lucros mais baixos.

Tipos de Negociações de Spread

Existem alguns tipos de negociações de spread:

- Spreads intracommodity (calendário) - é uma negociação de spread envolvendo a compra simultânea de contratos futuros ou opções com vencimento em uma determinada data e a venda do mesmo instrumento com vencimento em outra data. Essas compras individuais, conhecidas como pernas* do spread, variam apenas na data de vencimento; baseiam-se no mesmo mercado subjacente e preço de exercício.

- Spreads Intercommodity - esses spreads são formados a partir de duas commodities distintas, mas relacionadas, refletindo a relação econômica entre elas.

- Opções de spreads - são formados com diferentes contratos de opções sobre a mesma ação ou commodity subjacente.

- Spreads IRS (swap de taxa de juros) - são formados com pernas* em moedas diferentes, mas com vencimentos iguais ou semelhantes.

*Uma negociação de spread é a compra simultânea de um título e a venda de um título relacionado como uma unidade chamada de pernas.

O que são opções de spread calendário

O spread calendário é uma estratégia de opções que consiste em comprar e vender duas opções do mesmo tipo e preço de exercício, mas com período de vencimento diferentes.

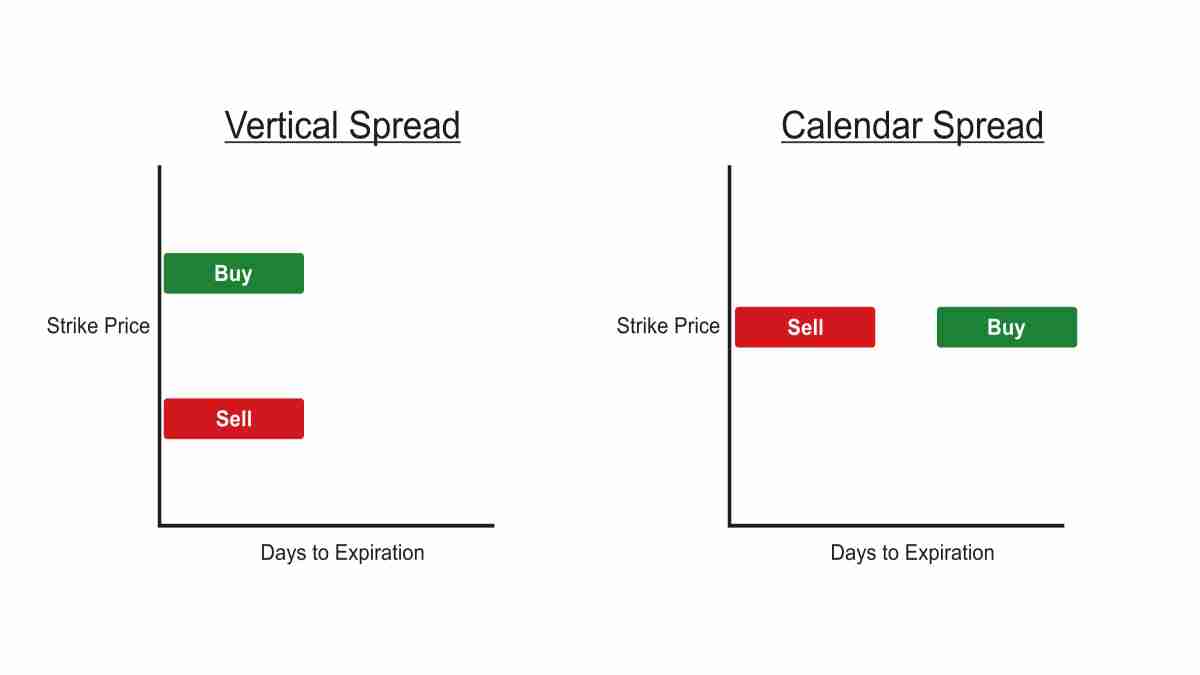

Existem spreads verticais e calendário.

O spread calendário é uma opção ou estratégia de contratos futuros que ocorre ao abrir simultaneamente uma posição de compra e uma posição de venda no mesmo ativo subjacente, mas com datas de entrega diferentes. Em um spread típico de calendário, o trader compraria um contrato de longo prazo e operaria com venda em uma opção de curto prazo com o mesmo preço de exercício. Se dois preços de exercício diferentes forem usados para cada mês, isso é conhecido como spread diagonal.

A negociação típica de spread calendário envolve a venda de uma opção (call ou put) com uma data de vencimento de curto prazo e a compra simultânea de uma opção (call ou put) com um vencimento de longo prazo. Ambas as opções são do mesmo tipo e normalmente usam o mesmo preço de exercício. E há um spread calendário reverso, onde um trader assume a posição oposta; comprar uma opção de curto prazo e vender uma opção de longo prazo no mesmo título subjacente.

Resumindo em termos técnicos, o spread calendário oferece a oportunidade de negociar distorção de volatilidade horizontal, diferentes níveis de volatilidade em dois pontos no tempo e, aproveitar a taxa acelerada de decadência no tempo, ao mesmo tempo que limita a exposição à sensibilidade de uma opção preço do ativo subjacente. A inclinação horizontal é a diferença dos níveis de volatilidade implícitos entre as várias datas de vencimento.

Exemplo de opções de spread calendário

Hipoteticamente, as ações da AmerisourceBergen Corp. ABC estão sendo negociadas a $73,05 em meados de abril, o trader pode entrar no seguinte spread calendário:

Vende a chamada de junho de 73 por $0,87 ($87 por um contrato)

Compra a chamada de julho de 73 por $1,02 ($102 por um contrato)

O custo líquido (débito) do spread é, portanto (1,02 - 0,87) $0,15 (ou $15 para um spread).

Esse spread calendário terá o maior retorno se as ações da ABC permanecerem relativamente estáveis até que as opções de junho expirem, permitindo ao trader receber o prêmio pela opção que foi vendida. Então, se a ação subir entre então e o vencimento em julho, a segunda perna terá lucro.

O movimento ideal do mercado para o lucro seria que o preço se tornasse mais volátil no curto prazo, mas subisse de maneira geral, fechando logo abaixo de 85 no vencimento de junho. Isso permite que o contrato de opção de junho expire sem valor e ainda permite que o trader lucre com movimentos de alta até o vencimento em julho.

Resumo da Estratégia de Negociação de Pares

O mercado está cheio de altas e baixas que podem derrubar jogadores fracos despreparados. Felizmente, usando estratégias neutras para o mercado, como negociações de pares, os investidores e traders podem obter lucros em todas as condições de mercado. A parte atraente da estratégia de negociação de pares está em sua simplicidade.