- Educação

- Estratégias Comerciais Forex

Estratégias Comerciais Forex

O que é estratégia de negociação Forex

Em um mercado altamente volátil, onde os preços se movem rapidamente, os traders estão em extrema necessidade de algo tangível em que confiar. Aqui estão as estratégias de negociação forex. A estratégia de negociação Forex é uma técnica usada por traders de forex para ajudar a decidir se compram ou vendem um par de moedas a qualquer momento.

As estratégias de negociação Forex podem ser baseadas em análises técnicas, análises fundamentais ou ambas. As estratégias geralmente se baseiam em sinais de negociação, que são, em sua essência, gatilhos para ações. Existem estratégias de negociação forex bem conhecidas que podem ser facilmente encontradas ou os próprios traders podem construir as suas próprias. Você também pode estar interessado em um dos instrumentos de negociação mais populares - negociação de criptomoedas. Para melhorar o seu conhecimento sobre a negociação de criptomoedas, você pode aprender as estrategias para criptomoedas.

Tipos de estratégias de negociação

Swing trading

Esta estratégia é uma estratégia de negociação de longo prazo, quando as negociações são mantidas abertas por alguns dias a, às vezes, várias semanas. A essência da estratégia de negociação de swing é tirar vantagem das grandes flutuações "swings" do mercado.

A análise fundamentalista desempenha um papel importante em prazos mais longos. Fortes movimentos direcionais são frequentemente desencadeados por notícias de mercado importantes ou inesperadas, como declarações de renda de empresas ou reuniões do banco central, o que significa que os traders de swing precisam estar cientes dos fundamentos do mercado.

Existem formas de desenvolver um plano de negociação confiável. Aqui estão as técnicas de negociação de swing mais comuns que gostaríamos de compartilhar com você.

Visualizações de táticas de negociação de swing

- Cruzamentos de média móvel - Quando a MA de curto prazo cruza acima da MA de longo prazo, é um sinal de compra, pois indica que a tendência está mudando para cima. Isso é conhecido como "cruz de ouro".

- Padrões de xícara e alça - A xícara e alça é um padrão gráfico técnico que se assemelha a uma xícara e uma alça, onde a xícara tem a forma de um "u" e a alça tem um leve deslocamento para baixo. Uma xícara com manivela é considerada um sinal de alta que estende uma tendência de alta e é usada para detectar oportunidades de operar em compra.

- Padrões de cabeça e ombros - O padrão de cabeça e ombros é um indicador técnico com um padrão gráfico descrito por três picos, os dois externos são próximos em altura e o meio é o mais alto. O padrão de cabeça e ombros descreve a formação de um gráfico específico que prevê uma reversão da tendência de alta para baixa.

- Flags - As bandeiras são áreas de forte consolidação na ação do preço, mostrando um movimento contra a tendência que segue diretamente após um forte movimento direcional no preço. O padrão normalmente consiste em em cinco a vinte barras de preço. Os padrões das bandeiras podem ser tanto de tendência ascendente (bandeira de alta) quanto de tendência de baixa (bandeira de baixa).

- Triângulos - O triângulo é um padrão de gráfico, representado pelo desenho de linhas de tendência ao longo de uma faixa de preço convergente, que denota uma pausa na tendência predominante. Os analistas técnicos categorizam os triângulos como padrões de continuação.

Castiçais de reversão de chave

Os castiçais de reversão de chave também podem ser usados para complementar as táticas básicas para uma execução mais precisa. Uma reversão chave é um padrão de negociação de um dia que pode sinalizar a reversão de uma tendência. Outros nomes usados com frequência para reversão de chave incluem "reversão de um dia" e "dia de reversão".

Estratégias de negociação Forex que funcionam

Existem muitas estratégias de negociação Forex circulando na negociação e às vezes pode ser confuso qual escolher. Qual funciona? Abaixo iremos compartilhar com você os mais bem sucedidos.

Estas são estratégias de negociação que funcionam bem durante as execuções de negociação Forex.

Scalping A estratégia de negociação é muito popular em Forex Trading Scalpers se concentra em obter lucro em pequenos movimentos que ocorrem com frequência e favorecem os mercados que não são propensos a movimentos repentinos de preços. A estratégia envolve a abertura de um grande número de negociações em uma oferta para trazer pequenos lucros para cada uma. A desvantagem do scalping é que os traders não podem se dar ao luxo de permanecer em uma operação por muito tempo, além disso, o scalping leva muito tempo e atenção para encontrar novas oportunidades de negociação.

Por exemplo, um trader que faz scalping para lucrar com os movimentos de preços para a negociação de ações da Adidas AG por $318. O trader vai comprar e vender uma grande quantidade de ações da Adidas AG, digamos 100.000, e vendê-las durante o movimento de preços de pequenas quantidades. Os aumentos de preços podem ser tão baixos quanto $0,05 ou menos, gerando pequenos lucros com cada ação, mas como a compra e a venda são por atacado, os lucros podem ser bastante sólidos.

Estratégia Day Trading refere-se à negociação durante o dia de negociação. Muito simples - todas as negociações devem ser abertas e fechadas durante o dia de negociação. A estratégia de negociação diária é aplicável em todos os mercados, embora seja mais usada na negociação de moedas. Ao executar a estratégia de negociação do dia, o trader monitora e gerencia as negociações abertas no mercado durante todo o dia.

Note que, deixar posições abertas durante a noite, fica cheio de perdas de dinheiro.Este tipo de estratégia é frequentemente baseado em notícias, eventos especificamente programados, são notícias econômicas, estatísticas, eleições, taxas de juros. Basicamente, uma das maneiras de executar essa estratégia é prestar atenção às notícias que podem afetar as moedas e agir de acordo. É por isso que, na maioria das vezes, os day traders negociam mais ativamente no período da manhã, uma vez que a maioria das notícias é divulgada nessa época.

Existem algumas regras não escritas que os day traders devem seguir para se protegerem de riscos:

- Os day traders seguem a regra de um por cento - nunca coloque mais de 1% do capital ou da conta de negociação em uma única operação. Se um trader tiver $ 10.000 em uma conta de negociação, a posição em qualquer instrumento não deve ser superior a $100.

- Definir pontos de stop loss e take profit - é o preço pelo qual um trader venderá uma ação e terá uma perda na negociação (isso acontece quando a negociação não sai da maneira planejada, de uma forma que é uma abordagem de corte de perdas).

- Definir o ponto de lucro é o preço pelo qual um trader venderá uma ação e realizará o lucro na negociação.

Negociação de posição é uma estratégia de longo prazo, alguns a chamam de estratégia de “comprar e manter”. Durante a estratégia de negociação de posição, os traders geralmente usam gráficos de longo prazo, de diários a mensais, e com uma combinação de outros métodos, estabelecem a tendência do mercado atual. Esse tipo de negociação dura de alguns dias a várias semanas ou mais. A idéia principal da estratégia de negociação de posição é determinar a direção do mercado e fazer uso dela.

Flutuações menores do mercado não são consideradas importantes, pois não criam tendências, portanto, nenhum impacto na estratégia de negociação de posição, ao contrário do Scalping, onde toda a estratégia é baseada nele. Uma vez que a estratégia de negociação de posições se apóia na análise fundamental, é razoável monitorar as políticas monetárias do banco central, os desenvolvimentos políticos, bem como os indicadores técnicos de longo prazo e o ambiente macroeconômico.

Estratégias Comerciais Baseado em Análise Forex

Talvez a maior parte das estratégias de negociação Forex é baseada nos principais tipos de análise do mercado de Forex, usados para compreender o movimento do mercado. Estes principais métodos de análise incluem a análise técnica, análise fundamental e sentimento do mercado.

Cada um dos métodos de análise mencionados é usado em uma determinada maneira de identificar a tendência do mercado e fazer previsões razoáveis sobre o comportamento futuro do mercado. Se no caso de análise técnica os comerciantes principalmente lidam com diferentes gráficos e ferramentas técnicas para revelar o estado passado, presente e futuro dos preços da moeda, em análise fundamental a importância é dada aos fatores macroeconômicos e políticos que podem influenciar diretamente o mercado de câmbio. Uma abordagem bastante diferente para a tendência do mercado é fornecida pelo sentimento do mercado, que é baseada na atitude e opiniões dos comerciantes. Abaixo você pode ler sobre cada método de análise em detalhe.

Análise Técnica Forex - Estratégias Forex

Estratégia de Análise Técnica

Análise Técnica é a ferramenta mais útil em que um trader pode confiar. Ajuda a prever movimentos de preços examinando dados históricos, o que é mais provável de acontecer com base em informações anteriores. Porém, a grande maioria dos investidores usa análises técnicas e fundamentais para tomar decisões.

Antes de mergulhar nas estratégias de análise técnica, há mais uma coisa que os traders fazem, geralmente há duas maneiras diferentes de abordar a análise técnica: a abordagem de cima para baixo e a de baixo para cima. Basicamente, a abordagem de cima para baixo é primeiro uma análise macroeconômica e, em seguida, um foco em títulos individuais. A abordagem ascendente concentra-se em ações individuais, em vez de uma perspectiva macroeconômica.

Estratégias de análise técnica de Forex

A primeira estratégia mais importante a se ter em mente ao escolher uma estratégia de análise técnica Forex, seguir um único sistema o tempo todo não é suficiente para uma negociação bem-sucedida.

- Estratégia de negociação de Tendências Forex - Como em qualquer outro campo, a tendência é a direção em que o mercado se move. O mercado de câmbio estrangeiro não se move em linha reta, mas sim em ondas sucessivas com picos claros de altos e baixos.

- Estratégia de negociação de faixa Forex - Geralmente está associado à falta de direção do mercado e é usado quando não há tendência, podendo ser implementado a qualquer momento, mas a estratégia, novamente, é mais

útil nos casos em que o mercado está sem direção. Além disso, existem diferentes tipos de intervalos que estão por trás da estratégia, aqui estão eles:

- Faixa Retangular - O preço de um título é negociado dentro de uma faixa limitada em que os níveis de resistência e suporte são paralelos entre si, lembrando a forma de um retângulo. Este modelo tem prós e contras: Prós - Faixas retangulares indicam um período de consolidação e tendem a ter períodos de tempo mais curtos do que outros tipos de faixa, o que pode levar a oportunidades de negociação mais rápidas. Contras - Esses intervalos podem ser confusos para os traders que não procuram padrões de longo prazo que podem influenciar a formação do retângulo.

Faixa Diagonal - O preço desce ou sobe por meio de um canal de tendência inclinada, este canal pode ser retangular, alargado ou estreito. Este modelo também tem prós e contras:

Prós - Com intervalos diagonais, os rompimentos tendem a acontecer no lado oposto do movimento de tendência, o que dá aos traders uma vantagem em antecipar rompimentos e obter lucro.

Contras - Embora muitos rompimentos de intervalo diagonal ocorram de forma relativamente rápida, alguns podem levar meses ou anos para se desenvolver, o que torna difícil para os traders tomarem decisões com base em quando eles esperam que um rompimento ocorra.

- Faixas de continuação - É um padrão gráfico que se desdobra dentro de uma tendência. Prós - As faixas de continuação podem ocorrer com frequência no meio de tendências contínuas e geralmente resultam em um rompimento rápido, que gerou lucro rapidamente. Contras - Como os padrões de continuação ocorrem dentro de outras tendências, há complexidade adicional para avaliar essas negociações, o que torna as faixas de continuação um pouco complicadas, especialmente para traders novatos.

- Faixas Irregulares - Em uma faixa irregular, determinar as áreas de suporte e resistência pode ser difícil, mas possível. Prós - os intervalos irregulares podem ser uma grande oportunidade de negociação para os traders capazes de identificar as linhas de resistência que constituem essas faixas. Contras - a complexidade dos intervalos irregulares muitas vezes exige que os traders usem ferramentas de análise adicionais para identificar esses intervalos e possíveis rompimentos.

Guia de Estratégia de Negociação de Suporte e Resistência - O suporte e a resistência referem-se ao ponto de preço além do qual as ações não têm tendência de cair ou subir. Os níveis são usados para determinar em qual direção negociar e em que nível de preço os traders devem entrar ou sair das posições. Para compreender o núcleo da estratégia de negociação de suporte e resistência, os traders devem entender o que é um nível horizontal.

- Níveis de suporte - representa o preço mais baixo pelo qual as ações tendem a ser negociadas.

- Nível de resistência - representa o preço mais alto pelo qual as ações tendem a ser negociadas.

Esses termos são usados para se referir a níveis de preços em gráficos que tendem a agir como barreiras, evitando que o preço de um ativo seja empurrado em uma determinada direção. A formação da linha de suporte está sujeita às leis de oferta e demanda, quando o preço das ações cai, a demanda aumenta, assim, a linha de suporte se forma, o mesmo acontece com a linha de resistência apenas vice-versa.

Quando a zona de suporte ou resistência é identificada, esses níveis de preços podem servir como pontos de entrada ou saída em potencial porque, quando um preço atinge um ponto de suporte ou resistência, ele fará uma de duas coisas, saltar para longe do nível de suporte ou resistência, ou violar o nível de preço e continuar em sua direção, até atingir o próximo nível de suporte ou resistência.

Estratégias de negociação de gráficos Forex - São desenvolvidas na análise de padrões de gráficos. A análise dos gráficos dá aos traders a oportunidade de olhar para os dados históricos, ver as tendências gerais dos movimentos de preços, identificar os mesmos padrões ao longo do tempo, etc. Dependendo de quais informações o trader está procurando e tem em mãos, ele pode escolher o gráfico mais conveniente para a análise.

Existem certos tipos de gráficos: o gráfico de barras, o gráfico de linhas, o gráfico de velas e o gráfico de pontos e figuras. Ao usar os seguintes padrões de gráficos técnicos, os traders são capazes de tomar decisões de negociação mais precisas:

Padrões de continuação - padrão de preço que denota uma interrupção temporária de uma tendência existente.

- Flâmulas - A principal característica das flâmulas é que as linhas de tendência se movem em duas direções, uma é a linha de tendência para baixo e a outra uma linha de tendência para cima. As duas linhas de tendência acabam se unindo e isso representa um sinal para operar.

- Bandeiras - Construída a partir de duas linhas de tendência paralelas que podem se inclinar para cima, para baixo ou lateralmente - uma bandeira que tem uma inclinação para cima aparece como uma pausa em uma baixa, uma bandeira com uma tendência para baixo mostra uma quebra durante um mercado com tendência de alta.

Cunhas - Estão usando duas linhas de tendência convergentes, uma cunha é caracterizada por duas linhas de tendência que se movem na mesma direção, para cima ou para baixo.

Uma cunha inclinada para baixo representa uma pausa durante uma tendência de alta, uma cunha inclinada para cima mostra uma interrupção temporária durante um mercado em queda. O volume normalmente diminui durante a formação do padrão, apenas para aumentar quando o preço sobe ou desce do padrão de cunha.

Uma cunha inclinada para baixo representa uma pausa durante uma tendência de alta, uma cunha inclinada para cima mostra uma interrupção temporária durante um mercado em queda. O volume normalmente diminui durante a formação do padrão, apenas para aumentar quando o preço sobe ou desce do padrão de cunha.

Triângulos - São os padrões de gráfico mais populares entre outros usados na análise técnica, uma vez que ocorrem com mais frequência em comparação com outros padrões.

Existem 3 tipos mais comuns de triângulos, simétricos (ocorrem quando duas linhas de tendência convergem uma em direção à outra e sinalizam apenas que é provável que ocorra um rompimento, não a direção), triângulos ascendentes (caracterizados por uma linha de tendência superior plana e uma crescente linha de tendência inferior e sugere que um rompimento mais alto é provável) e triângulos descendentes (têm uma linha de tendência inferior plana e uma linha de tendência superior descendente que sugere que um colapso provavelmente ocorrerá). Esses padrões de gráfico podem durar de algumas semanas a vários meses.

- Taça e alças - É um padrão de continuação de alta em que uma tendência de alta foi interrompida, mas continuará quando o padrão for estabelecido. Primeiro vem a forma de "V" com agudos iguais em ambos os lados da xícara, depois a "alça" em uma tendência mais estável, padrão mais plano e contido com aumento mais lento.

- Padrões de Reversão - O padrão de preço que sinaliza uma mudança na tendência predominante é conhecido como padrão de reversão.

- Cabeça e ombros - Os padrões podem aparecer no topo ou no fundo do mercado como uma série de três impulsos: um pico inicial seguido por um segundo e maior e, em seguida, um terceiro impulso que imita o primeiro.

- Topo Duplo - Onde o mercado fez duas tentativas malsucedidas de romper um nível de suporte ou resistência, age de forma semelhante ao fundo duplo e pode ser um poderoso sinal de negociação para uma reversão de tendência. Os padrões são formados quando um preço testa o mesmo nível de suporte ou resistência três vezes e é incapaz de romper.

- Gaps - Ocorrem quando há um espaço vazio entre dois períodos de negociação que é causado por um aumento ou diminuição significativa no preço.

Estratégia de negociação por volume de Forex - Volume de negociação é o número de títulos negociados durante um determinado período. Quanto maior o volume, maior o grau de pressão, o que, dependendo do número de nuances, pode indicar o início de uma tendência. A análise de volume pode ajudar a compreender a força da ascensão e queda de ações individuais e mercados em geral.

Para determinar isso, os traders devem olhar para as barras de volume de negociação, apresentadas na parte inferior do gráfico. Qualquer movimento de preço é mais significativo se acompanhado por um volume relativamente alto + um volume fraco. Nem todos os tipos de volume podem influenciar na negociação, e o volume de grandes quantias de dinheiro que é negociado no mesmo dia e afeta muito o mercado.

Existem algumas etapas gerais a serem seguidas, antes de tomar decisões de negociação.

- Confirmação de tendência - Os traders precisam de números cada vez maiores e de entusiasmo cada vez maior para continuar empurrando os preços para cima. Aumentar o preço e diminuir o volume pode sugerir falta de interesse, isso pode ser um aviso de uma reversão potencial. Uma queda (ou aumento) de preço com pouco volume não é um sinal forte. Uma queda (ou alta) de preço em grandes volumes é um sinal mais forte de que algo na ação mudou fundamentalmente.

- Movimentos de exaustão e volume - Em um mercado em alta ou em queda, vemos o esgotamento do movimento tipicamente, movimentos bruscos de preços, combinados com um aumento acentuado no volume, sinalizam o fim potencial da tendência.

- Sinais de alta - O volume pode ser útil para detectar sinais de alta. Por exemplo, o volume aumenta quando o preço cai e, em seguida, o preço sobe e desce novamente. Se o preço não cair abaixo da mínima anterior quando voltar, e o volume diminuir durante a segunda queda, isso geralmente é interpretado como um sinal de alta.

- Reversões de volume e preço - Se, após um movimento prolongado de preço para cima ou para baixo, o preço começar a flutuar com pouco movimento de preço e grande volume, isso pode indicar uma reversão e os preços mudarão de direção.

- Volume e breakouts vs. breakouts falsos - No rompimento inicial de um intervalo ou outro padrão gráfico, um aumento no volume indica força no movimento. Poucas mudanças no volume ou queda no volume em um rompimento indicam falta de interesse, maior probabilidade de um falso rompimento.

- Histórico do Volume - O volume deve ser analisado em relação à história recente. Comparar o volume de hoje com o de 50 anos atrás pode fornecer dados irrelevantes. Quanto mais recentes os conjuntos de dados, os resultados mais relevantes provavelmente serão.

- Histórico do Volume - O volume deve ser analisado em relação à história recente. Comparar o volume de hoje com o de 50 anos atrás pode fornecer dados irrelevantes. Quanto mais recentes os conjuntos de dados, os resultados mais relevantes provavelmente serão.

- Estratégia de análise de Período de tempo múltiplo - Analisar o preço do título em diferentes intervalos de tempo e detectar "círculos de negociação", ou seja, descobrir padrões repetitivos e tirar proveito deles. Isso pode ser feito em escalas de prazos menores ou maiores. O processo começa a partir da determinação exata da direção do mercado em prazos mais longos, em seguida, aprofundando-se em escalas de tempo mais curtas, por exemplo, Gráficos de 5 minutos.

- Indicadores técnicos em estratégias de negociação Forex - São baseados em padrões de sinais formados por preço, volume e contratos em aberto de um título. A análise técnica é a negociação que ajuda a avaliar os

investimentos e identificar oportunidades de negociação por meio da análise das tendências estatísticas obtidas na atividade de negociação. Existem dois tipos básicos de indicadores técnicos.

-

Sobreposições (são aplicadas sobre os preços no gráfico de câmbio)

- Moving Average (Média Móvel) - A razão para calcular a média móvel de uma ação é ajudar a suavizar os dados de preços, criando um preço médio constantemente atualizado. As flutuações aleatórias de curto prazo no preço de uma ação ao longo de um período de tempo especificado são atenuadas.

- Bollinger Bands (Bandas de Bollinger) - Ferramenta definida por um conjunto de linhas de tendência, aplicada dois desvios padrão (positivamente e negativamente) de uma média móvel simples (SMA) do preço de um título. Isso dá aos investidores uma probabilidade maior de identificar corretamente quando um ativo está sobrevendido ou comprado em excesso.

-

Osciladores (são aplicados acima ou abaixo de uma tabela de preços)

- Stochastic Oscillator (Oscilador Estocástico) - É um indicador de movimento que compara um determinado preço de fechamento de um título a uma faixa de seus preços durante um determinado período de tempo. Stochastic Oscillator é usado para gerar sinais de negociação de sobrecompra e sobrevenda, utilizando um intervalo limitado de valores de 0–100. A ideia geral é que em um mercado com tendência de alta, os preços fecharão perto da máxima, e em um mercado com tendência de queda, os preços fecharão perto da mínima.

- Convergência/divergência de média móvel (MACD) - É um indicador de movimento de acompanhamento de tendências que mostra a relação entre duas médias móveis do preço de um título. MACD indicator dispara sinais técnicos quando cruza acima (para comprar) ou abaixo (para vender) sua linha de sinal. Isso ajuda os investidores a entender se o movimento de alta ou baixa no preço está se fortalecendo ou enfraquecendo.

- Relative Strength Index (RSI) (Índice de Força Relativa) - É um indicador de movimento usado na análise técnica que mede a magnitude das mudanças recentes de preços para avaliar as condições de sobrecompra ou sobrevenda no preço de uma ação ou outro ativo. RSI indicator é exibido como um oscilador, um gráfico de linha que se move entre dois extremos e pode variar de 0 a 100.

-

Sobreposições (são aplicadas sobre os preços no gráfico de câmbio)

Estratégias Técnicas de Negociação

A ideia por trás das estratégias técnicas de negociação é encontrar uma forte tendência seguida pela reversão dos preços. A reversão deve durar um curto período de tempo, assim que a retração de preços pausar a tendência será retomada e continuará se movendo na direção da tendência predominante.

A negociação de análise técnica é útil para qualquer tipo de mercado de negociação de ações, negociação de Forex e, até mesmo negociação de criptomoeda. Por exemplo, um investidor poderia usar a análise técnica de uma ação como (S-GOOG) Alphabet Inc. - obter um relatório para decidir se é uma compra ou não em 2021. O gráfico pode mostrar o preço da Alphabet e o volume de negociação.

Estratégia seguindo tendência, ou negociação por tendência

O que é Negociação por Tendência

O trend é nada mais do que uma tendência, uma direção do movimento do mercado, ou seja, na verdade, um conceito fundamental da teoria da análise técnica. Todos os instrumentos de análise técnica atendem a um único propósito, que é entender em que tendência o mercado está agora. Não é segredo que o mercado de câmbio não pode seguir em linha reta. A sua trajetória é uma série de oscilações semelhantes a ondas com máximos e mínimos ou, como os traders costumam dizer, o topo e o fundo.

A negociação por tendência é considerado uma estratégia de negociação clássica, já que foi uma das primeiras entre elas, e hoje ocupa um nicho valioso. Estamos confiantes de que a negociação por tendências não perderá a sua relevância entre os traders em todo o mundo no futuro. Tudo graças a 3 princípios principais, mas simples:

- Comprar se a tendência do preço estiver a subir, ou seja, vemos a tendência ascendente/tendência de alta

- Vender se a tendência do preço estiver a cair, ou seja, vemos a tendência descendente/tendência de baixa

- Esperar se a tendência do preço não se mover nem para cima nem para baixo, mas horizontalmente, ou seja, observamos uma tendência lateral, ou seja, quando o mercado está plano.

Tendência lateral

A estratégia de seguir a tendência, pode ser usada ao negociar em vários timeframes, mas as previsões mais precisas e riscos mais baixos estão relacionados à negociação de médio e longo prazo, onde são observadas tendências mais fortes e de “longo prazo”. Negociar com a tendência é ótimo para traders de swing, traders de posição, ou seja, aqueles que veem e prevêem a direção do movimento do mercado no futuro. No entanto, tanto os scalpers quanto os day traders também captam as tendências, mas muito menos e de muito curto tempo, um tipo de flutuações dentro da tendência principal.

De uma forma ou de outra, qualquer trader, independentemente de sua adesão a um ou outro método de negociação, deve, em primeiro lugar, usar a análise técnica e suas ferramentas para determinar a tendência atual no mercado de um ativo negociado e tentar prever o seu desenvolvimento futuro. As ferramentas de análise técnica utilizadas são geralmente extremamente simples e compreensíveis, cada trader, dependendo das características do ativo em que investe, preferências individuais e outros fatores, pode escolher uma variedade de indicadores, linhas, períodos, etc. No entanto, as médias móveis mais comumente usadas de diferentes períodos, Bollinger Bands, o indicador Alligator, Ichimoku, canais Keltner, indicadores MACD e ADX, bem como várias modificações avançadas de indicadores clássicos. Uma vez que os indicadores são inerentemente defasados, ou seja, refletem a influência de eventos e movimentos no mercado que já ocorreram, então para prever o desenvolvimento da tendência e determinar os pontos de entrada para o mercado, a configuração correta de stop-loss, take-profit, modo de trailing-stop, também é importante usar osciladores.

São determinados três técnicas principais de entrada no mercado:

- Clássico (ou seja, entrar no mercado quando duas médias móveis se cruzam)

- No rompimento (ou seja, colocar uma ordem pendente e entrar no mercado depois de confirmar a intenção do preço de continuar a tendência)

- Na reversão (ou seja, a entrada no mercado é realizado não imediatamente por um sinal de negociação, mas mais tarde, quando o preço estiver num nível mais favorável)

As técnicas de breakout e clássicas, são semelhantes em alguns elementos, por exemplo, em ambos os casos, a ausência de take-profit e a configuração de trailing-stop seria uma decisão racional. Entrar no mercado com retração é mais arriscado, pois não há garantia de que a tendência continuará conforme o planejado, e não se reverterá na direção oposta.

Mas voltando aos tipos de tendências no Forex. De acordo com a teoria de oferta e demanda, o mercado tem 4 fases principais de desenvolvimento:

- Acumulação (movimento lateral, faixa de preço/corredor, plano, consolidação).

- Ascendente (tendência de alta).

- Distribuição (movimento lateral, faixa de preço/corredor, plano, consolidação).

- Descendente (tendência de baixa).

Ou seja, de fato, no gráfico bidimensional, a tendência tem a capacidade de subir (fase № 2), descer (fase № 4) ou permanecer relativamente horizontal (fases № 1 e № 3). Vamos analisar separadamente cada um dos tipos de tendências no Forex.

Ascendente ou tendência de alta - é o movimento de preço de um ativo, em que os mínimos e máximos aumentam sequencialmente, ou seja, cada próximo máximo/mínimo está acima do máximo/mínimo anterior. Na verdade, a tendência de alta se identifica com um aumento de preço num período de tempo (timeframe) específico. A maioria dos traders começa a comprar ativamente exatamente na ascensão da linha de tendência, mas muitas vezes eles abrem posições quando o movimento de alta atinge o seu pico e vai para o chamado corredor de preço, ou plano, no qual o preço se move horizontalmente e se prepara para a fase final da tendência de alta.

Tendência de alta

No entanto, os traders não profissionais, “pulando para o último vagão” no final de uma tendência de alta, mantêm as suas posições por mais tempo do que o necessário, esperando que a tendência continue, muitas vezes entram em baixa e perdem os seus investimentos. Os traders mais experientes conseguem determinar corretamente o momento do fim da 1ª fase do mercado, ou seja, um pouco antes da subida de preços e abrem posições de compra. As posições curtas são abertas na fase de distribuição ou no início da 4ª fase, quando a tendência se inverte. A atual tendência de alta pode ser identificada ao determinar a linha de suporte por pontos de mínimos: o preço nos mínimos, ao empurrar-se da linha de suporte, salta para cima, aumentando assim os máximos. Se o vetor da linha de suporte no gráfico estiver indicado para cima, a tendência é definitivamente ascendente.

Descendente ou tendência de baixa - é um movimento de preço de um ativo, em que os mínimos e os máximos descem consistentemente, ou seja, cada próximo máximo/mínimo está abaixo do máximo/mínimo anterior. Na verdade, a tendência de baixa se identifica com a queda de preço num determinado período de tempo (timeframe). A tendência de baixa passa pelas mesmas fases e na mesma sequência da tendência de alta: acumulação de posições, estabilização da tendência, distribuição (consolidação).

Tendência de baixa

No entanto, se a tendência de alta implica a abertura de ordens de compra, então na tendência de baixa começa a venda ativa, e é importante definir ordens de compra (incluindo ordens pendentes) na fase de distribuição ao preço desejado. Na tendência de baixa, a linha de tendência (neste caso a linha de resistência) é executado ao longo dos topos: o preço, como se encontrando a resistência, repele e tende para baixo, então, tendo corrigido ligeiramente, sobe para a linha de suporte e salta para baixo. Se o vetor da linha de resistência no gráfico se direcionado para baixo, então a tendência é definitivamente de baixa.

Existe uma expressão que se tornou popular entre os traders: "A tendência é sua amiga". Isso se aplica tanto à tendência de alta quanto à de baixa. No entanto, uma tendência clara no mercado pode ser observada apenas em 20-30% do tempo, no resto do tempo o mercado é relativamente neutro e permanece no plano, ou seja, quando o preço está sendo negociado numa faixa estreita, alternando entre as linhas de resistência e suporte. A estagnação ocorre quando o potencial de baixas e altas torna-se igual, isso geralmente acontece antes do lançamento de notícias macroeconômicas importantes e outras, uma vez que os traders não sabem exatamente como essas notícias afetarão o movimento do preço de um ativo. É por isso que o flat (plano) atua como a primeira e a terceira fases do mercado, quando as posições são acumuladas e distribuídas. E também, o movimento lateral ocorre devido à ausência de jogadores no mercado entre as sessões de negociação ou durante a negociação de um ativo em um momento atípico para isso (por exemplo, ao negociar um par de moedas europeias antes da abertura da sessão europeia). Negociar numa tendência lateral é possível, mas extremamente arriscado. Esse movimento está mais nas mãos dos que operam em scalping que ganham dinheiro precisamente com pequenas e frequentes flutuações dentro de limites previsíveis.

Vamos resumir o que está acima com algumas notas:

- A tendência é sua amiga, com certeza. Mas não deve negociar sem levar em consideração o gerenciamento de risco e dinheiro e na ausência de uma estratégia bem pensada.

- A negociação com a tendência no Forex é inerentemente simples, mas isso não significa que seja ineficaz. A concepção e complexidade das estratégias de negociação apenas atrapalharam o trader.

- Para uma determinação mais confiável da presença de uma tendência, deve levar em conta pelo menos 2 períodos (timeframe).

- Pode entender visualmente a direção da tendência da seguinte maneira: o preço do canto inferior esquerdo sobe para o canto superior direito - é uma tendência de alta; o preço do canto superior esquerdo cai para o canto inferior direito - é uma tendência de baixa; o preço fica estável e horizontal - é uma tendência lateral.

- O mercado está estável (plano) cerca de 70% do tempo, no entanto, negociar com tal movimento não vale a pena se você não tiver experiência e um entendimento claro do comportamento do mercado durante as fases de acumulação e distribuição.

- Quanto mais frequentemente o preço tocar a linha de resistência/suporte e repelir, mantém o vetor de movimento, então mais forte e estável será a tendência.

- Se o preço sobe/desce abruptamente, a probabilidade de reversão da tendência é maior. Se a tendência for mais horizontal, subindo/descendo uniformemente, há uma grande probabilidade de que dure muito tempo.

Estratégia para negociação por níveis de suporte e resistência

O que são linhas de suporte/resistência e como desenhá-las num gráfico?

Entre as ferramentas de análise técnica fundamentais e mais utilizadas, os níveis de resistência e suporte (R/S) ocupam um lugar especial. Além disso, as estratégias baseadas nelas são utilizadas não apenas por iniciantes na área de negociação, mas também por traders bastante experientes, que têm muitas outras ferramentas à sua disposição, bem como uma vasta experiência em negociação. Então, por que essas linhas simples se tornaram tão adotadas pelos investidores? Vamos pensar sobre isso juntos.

Os níveis de suporte e resistência são zonas condicionais alocadas pelos traders (cada um individualmente) para os extremos (ou seja, mínimos e máximos) do preço em um determinado período de tempo. Ao definir essas zonas, muitas vezes são representadas como linhas, no entanto, para calcular todos os riscos e colocar as ordens corretamente, é ainda melhor representar as zonas R/S no gráfico. Deve ser entendido que as linhas de suporte e resistência em diferentes períodos de tempo serão traçadas de maneiras completamente diferentes. Deve-se notar também que as linhas de resistência/suporte em períodos de tempo maiores, como H1, H4, D1 e mais, são mais confiáveis e a probabilidade de rompê-las é menor, o que não pode ser dito sobre as linhas desenhadas em M1, M5 ou M15 . Não há regras específicas para desenhar níveis por corpos de velas ou por suas sombras: os especialistas ainda não concordaram sobre essa questão.

Razões para a formação de zonas de suporte e resistência

Para compreender como se formam as zonas de resistência/suporte e como utilizá-las, é necessário analisar o componente psicológico deste fenômeno. Dependendo da prevalência de um dos três grupos condicionais no mercado, uma tendência de mercado se formada:

- De baixa (sã abertas posições de venda)

- De alta (são abertas posições de compra)

- Indecisa (ainda não entrou no mercado)

Vamos imaginar uma situação em que o preço flutua num flat próximo à linha de suporte. Os ursos vendem os ativos, os touros compram ativamente e, nesse momento, o preço começa a subir. Nessa situação, os ursos se arrependem de abrir posições de vendas e, no primeiro retorno do preço para a linha de suporte, eles fecharão as suas posições para “ficar com as suas”. Os touros estão felizes com esta situação, já que suas posições levam ao lucro quando o preço sobe, e na primeira correção de preço para a linha de suporte, eles entrarão na posição de compra novamente, porque acreditam que o preço vai saltar do nível de suporte novamente. Os traders que ainda não abriram posições vêm que a tendência lateral se transformou em uma tendência de alta e consideram o momento de correção de preço e sua recuperação do nível de suporte como o mais favorável para abertura de posições de compra. Assim, podemos ver um claro humor de COMPRA entre os traders no primeiro, mesmo pequeno movimento de preço em direção à linha de suporte. E quando isso acontece, um grande número de participantes aparece no mercado que abre posições de COMPRA, ou seja a demanda aumenta drasticamente e a oferta não a acompanha, o que faz com que o preço sobe, como os traders esperavam. A situação se espelha no caso da linha de resistência, onde o resultado é um aumento acentuado da oferta e a demanda cai. Com a ajuda de um exemplo tão banal, vemos uma relação direta entre a relação oferta e demanda e o vetor dos níveis de Suporte/Resistência. É por isso que os níveis de suporte/resistência são frequentemente chamados de níveis de oferta/demanda.

Como operar nos níveis de suporte e resistência?

Descobrimos as razões que formam as zonas R/S. Agora, vamos analisar as estratégias de negociação com base nos níveis de suporte e resistência. Quando o preço no gráfico se aproxima da linha de suporte/resistência, espera-se que ele salte para fora dessa linha ou rompa. Com base nisso, 3 tipos de negociação são distinguidos, levando em consideração os níveis de Suporte/Resistência: a negociação na recuperação do nível, negociação no rompimento do nível, tipo misto de negociação.

Negociando na recuperação do nível.

A partir do exemplo considerado acima, pode-se ver que com um acúmulo significativo de potencial de alta, depois que o preço se aproxima da linha de suporte, é mais provável que ocorra a reversão do preço em relação ao nível. Então você pode abrir negociações em Long, definindo o stop loss abaixo do nível de suporte. Quando o preço se move para a linha de resistência e sentimentos de baixa prevalecem no mercado, então, quando o preço atinge o nível de Resistência, os traders começam a abrir operações de venda ativamente, como resultado do qual o preço salta do nível e desce. Nesse caso, o stop loss é colocado acima do nível de resistência. O uso da ordem take profit e do modo trailing stop também reduz o risco de perdas e ajuda a fixar os lucros a tempo. A recuperação dos níveis ocorre mais frequentemente em flat (e o mercado permanece nesta fase cerca de 70% do tempo), uma vez que o preço alternadamente salta de um nível para outro, portanto, tal negociação é bastante atraente para cambistas e traders de curto prazo: o lucro insignificante por negociação é compensado por sua frequência.

Negociação no rompimento do nível.

Com grandes volumes no mercado e um forte movimento de tendência, o preço, ao invés de reverter da linha de suporte/resistência, pode quebrar. Este comportamento de preço é usado por defensores da negociação de tendências.

- Se o preço rompe o nível de resistência para cima, então retorna a esse nível no momento da correção, então o preço nem sempre consegue rompê-lo do lado reverso e empurra para cima a partir do nível, formando uma tendência de alta. Assim, a linha de resistência após quebrá-la se torna uma linha de suporte.

- Se o preço rompe a linha de suporte de cima para baixo, ao retornar a esta linha, o preço nem sempre pode rompê-lo do lado oposto, então ele se repele da linha e continua seu movimento de queda, criando uma tendência de baixa. Nesse caso, a linha de suporte após o rompimento é transformada em linha de resistência.

- Também há casos em que o preço, tendo rompido o nível de suporte/resistência, o rompe novamente ao se aproximar do lado oposto durante a correção e retorna ao corredor de preço anterior. Essa quebra de nível é chamada de falsa.

Principais pontos de negociação por níveis S/R

- A negociação por níveis de suporte e resistência é adequada para todos os tipos de mercados: moeda, commodities, ações. Além disso, é aplicável a qualquer período de tempo.

- Os princípios dessa negociação são simples e diretos.

- É fácil identificar zonas de suporte e resistência usando médias móveis e linhas de tendência em qualquer período de tempo. Frequentemente, eles próprios atuam como níveis de Suporte/Resistência.

- Os níveis são uma ferramenta universal para análise técnica. Eles são os mais objetivos, pois a maioria dos traders é guiada por eles.

- Quanto mais frequentemente um nível é testado, mais sustentável ele é considerado. No entanto, você precisa ser extremamente cuidadoso para perceber mudanças na tendência e sua possível reversão no tempo.

- A presença de vários rompimentos falsos indica a estabilidade e a força do nível.

- Os indicadores que ajudam a determinar as linhas R/S são níveis de Fibonacci, médias móveis de pelo menos dois grandes períodos com um valor numérico redondo, o algoritmo de linhas, o indicador PZ, indicadores IchimokuSuppRes, pontos de pivô, bandas de Bolinger, fractais e muitos outros.

Como conclusão, deve-se notar que os conceitos de níveis de suporte e resistência não são novos na negociação, muitos investidores são guiados por eles e constroem suas estratégias de acordo. No entanto, há quem acredite que os níveis construídos com dados antigos podem ser úteis na análise da evolução do mercado no passado, mas não na previsão do movimento futuro, uma vez que não há garantia de que o mercado se comportará de uma forma ou outro, porque há um grande número de fatores que influenciam no mercado, e o comportamento de milhões de traders no mercado é imprevisível.

Estratégia de Negociação de Faixa Forex

PRINCIPAIS CONCLUSÕES

- Negociação de Faixa é uma estratégia de negociação forex que envolve a identificação de moeda sobrecomprada e sobrevendida.

- A estratégia de negociação de faixa às vezes é criticada por ser muito simplista, mas na realidade nunca falhou.

- Os traders devem observar os padrões de longo prazo que podem estar influenciando o desenvolvimento de um retângulo.

- A complexidade dos intervalos irregulares exige que os traders usem ferramentas de análise adicionais para identificar esses intervalos e possíveis rompimentos.

Estratégia de negociação de faixa de Forex

Os traders geralmente procuram a melhor estratégia de negociação para ajudá-los a lucrar. Antes de tentar a negociação de faixa, os traders devem compreender totalmente seus riscos e limitações. A estratégia de negociação de faixa está se tornando cada vez mais popular recentemente.

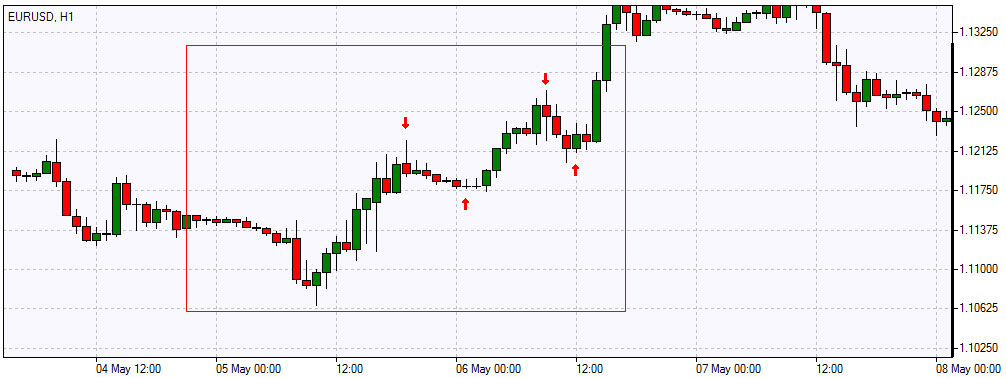

A negociação de faixa é uma estratégia de negociação forex que envolve a identificação de moeda sobrecomprada e sobrevendida, ou seja, comprar durante os períodos de sobrevenda/suporte e vender durante os períodos de resistência de sobrecompra. Este tipo de estratégia pode ser implementado quase a qualquer momento, embora seja preferível usá-lo quando o mercado não tem uma direção distinta, o que significa que é mais eficaz quando o mercado cambial não tem nenhuma tendência perceptível de longo prazo em vista.

O que é Negociação de Faixa

A negociação de faixa é uma estratégia de investimento ativa que identifica uma faixa na qual o investidor compra e vende em um curto período. Por exemplo, uma ação está sendo negociada a $55 e você acredita que subirá para $65, então negocie em um intervalo entre $55 e $65 nas próximas semanas.

Os traders podem tentar negociar em faixa de preço comprando as ações a $55 e, em seguida, vendendo se elas subirem para $65. O trader irá repetir este processo até que ele/ela pense que a ação não será mais negociada neste intervalo.

Tipos de faixa

Para negociar com sucesso usando a estratégia de negociação de faixa, os traders devem conhecer e compreender os tipos de faixa. Aqui estão os quatro tipos mais comuns de faixa que você achará úteis.

Faixa Retangular - Ao usar a estratégia de negociação de faixa, os traders verão uma faixa retangular, haverá movimentos de preços laterais e horizontais entre um suporte inferior e uma resistência superior, é comum durante a maioria das condições de mercado.

No gráfico, é fácil ver como o movimento do preço do par de moedas permanece dentro das linhas de suporte e resistência, criando uma faixa retangular (daí o nome), a partir da qual os traders podem ver claramente as possíveis oportunidades de compras e vendas.

Nota: os traders, devem olhar para os padrões de longo prazo que podem estar influenciando o desenvolvimento de um retângulo.

Faixa Diagonal é um padrão comum de gráfico forex. Este tipo de faixa estabelece linhas de tendência superiores e inferiores para ajudar a identificar um possível rompimento. Em uma faixa diagonal, o preço desce ou sobe por meio de uma inclinação canal de tendência. Este canal pode ser ampliado ou estreito.

Nota: os rompimentos da faixa diagonal ocorrem de forma relativamente rápida, alguns podem levar meses ou anos para se desenvolver, os traders têm que tomar decisões com base em quando eles esperam que um rompimento ocorra, o que pode ser difícil.

Faixas de continuação é um padrão gráfico que se desdobra em uma tendência. Esses intervalos ocorrem como uma correção contra uma tendência predominante e podem ocorrer a qualquer momento como um movimento de baixa ou alta.

Nota: os padrões de continuação ocorrem dentro de outras tendências, há complexidade adicional para avaliar essas negociações, especialmente para os traders novatos, será difícil detectar intervalos de continuação.

Faixas Irregulares emergem de forma diferente das três anteriores: a tendência ocorre em torno de uma linha de pivô central e as linhas de resistência e suporte surgem em torno dela. É por isso que é difícil determinar o suporte e linhas de resistência. “Excelência" não é um presente, mas uma habilidade que requer prática e se aplica a todos os padrões gráficos.

Nota: A complexidade das faixas irregulares exige que os traders usem ferramentas de análise adicionais para identificar esses intervalos e possíveis rompimentos.

Resumo da estratégia de negociação de faixa

Os traders que optam por usar a estratégia de negociação de faixa precisam entender não apenas os tipos de faixas, mas também a estratégia por trás de sua utilização.

A estratégia de negociação de faixa às vezes é criticada por ser muito simplista, mas na realidade nunca falhou. Os traders precisam identificar o intervalo, cronometrar sua entrada e controlar seus riscos de exposição e, claro, compreender os fundamentos da estratégia. A negociação de faixa pode ser bastante lucrativa.

Indicadores Técnicos em Estratégia de Comércio Forex

Indicadores técnicos são calculados com base no preço e volume de uma segurança. Eles são usados tanto para confirmar a tendência e a qualidade de padrões gráficos, como para ajudar aos comerciantes a determinar os sinais de compra e venda. Os indicadores podem ser aplicados separadamente para formar sinais de compra e venda, bem como podem ser utilizados em conjunto, junto com padrões gráficos e movimento dos preços.

Indicadores de análise técnica podem formar sinais de compra e venda através do média móvel cruzada e divergência. Crossovers são refletidas quando o preço se move através da média móvel ou quando duas médias móveis diferentes se cruzam. Divergência acontece quando a tendência dos preços eo movimento da tendência de indicador movem em direções opostas indicando que a direção da tendência dos preços está a enfraquecer.

Eles podem ser aplicados separadamente para formar sinais de compra e de venda, bem como podem ser utilizados em conjunto, junto com o mercado. No entanto, nem todos eles são amplamente utilizados pelos comerciantes. Os seguintes indicadores mencionados abaixo são de extrema importância para analistas e pelo menos um deles é usado por cada comerciante para desenvolver a sua estratégia de negociação:

- Média móvel

- Bandas de Bollinger

- Índice de Força Relativa (RSI)

- Oscilador estocástico

- Média Móvel Convergência / Divergência (MACD)

- ADX

- Ímpeto

Yvocê pode facilmente aprender como usar cada um dos indicadores e desenvolver estratégias de negociação de indicadores.

Padrões Gráficos - Estratégias de Negociação

PRINCIPAIS CONCLUSÕES

- Existem vários métodos de negociação, cada um dos quais usa padrões de preços para encontrar pontos de entrada e níveis de stop

- Uma limitação compartilhada por muitos padrões técnicos é que pode não ser confiável em ações ilíquidas

- Os traders costumam usar padrões de gráfico como estratégia Forex.

Estratégia de Padrão de Gráfico Forex

Os traders costumam usar padrões de gráfico como estratégia Forex.

O mercado cambial tem um comportamento que mostra padrões. Os padrões de gráfico geralmente ocorrem durante a mudança de tendências ou quando as tendências começam a se formar. Existem padrões conhecidos como padrões de cabeça e ombros, padrões de triângulos, padrões envolventes e muito mais. Deixe-nos apresentar a você alguns deles, eles irão ajudá-lo a identificar a tendência do mercado e negociar de acordo.

Padrões de gráficos no Forex

Existem vários métodos de negociação, cada um dos quais usa padrões de preços para encontrar pontos de entrada e níveis de stop. Os padrões de gráficos Forex incluem cabeça e ombros, bem como triângulos, que fornecem entradas, paradas e metas de lucro de uma forma que pode ser facilmente vista.

Cabeça e Ombros (H&S) o padrão de gráfico é bastante popular e fácil de detectar na análise técnica. O padrão mostra uma linha de base com três picos, onde o pico do meio é o mais alto, os picos ligeiramente menores de cada lado dele. Os traders usam padrões de cabeça e ombros para prever um movimento de alta e baixa.

O formato da cabeça e dos ombros é distinto, o padrão gráfico fornece níveis importantes e facilmente visíveis, ombro esquerdo, cabeça, ombro direito. O padrão de cabeça e ombros também pode ser inverso e será semelhante a este e o padrão é denominado Cabeça e Ombros Inversos.

![Head and Shoulders Head and Shoulders]()

- Triângulos se enquadram na categoria de padrões de continuação, existem três tipos diferentes deles:

- Triângulo ascendente - o padrão de triângulo ascendente na tendência de alta, é fácil de reconhecer, mas também é um sinal de entrada ou saída bastante fácil.

- Triângulo descendente - o triângulo descendente é notável por suas tendências de baixa e costuma ser considerado um sinal de baixa.

-

Triângulo simétrico - os triângulos simétricos, como padrões de continuação desenvolvidos nos mercados, não têm direção. O mercado parece apático em sua direção. A oferta e a demanda, portanto, parecem ser a mesma.

![Symmetrical triangle Symmetrical triangle]()

No início de sua formação, o triângulo está em seu ponto mais largo, à medida que o mercado continua a negociar, a faixa de negociação se estreita e a ponta do triângulo é formada. Como o triângulo se estreita, isso significa que o interesse do lado da compra e da venda está diminuindo, a linha de abastecimento diminui para atender à demanda.

Chart Patterns Trading

Os padrões de gráfico são amplamente usados em negociações durante a realização de análises técnicas. Estudar esses padrões será útil para construir ou usar como estratégia de negociação.

Xícara e Alça Uma xícara e alça é um padrão gráfico técnico que se assemelha a uma xícara e uma alça, onde a xícara tem a forma de um "u" e a alça tem um leve deslocamento para baixo. Se parece com isso:

![Cup and Handle Cup and Handle]()

Vale a pena prestar atenção ao seguinte ao detectar padrões de xícara e alça:

- Comprimento: geralmente, as xícaras com fundos mais longos e em forma de "U" fornecem um sinal mais forte. Evite xícaras com fundos pontiagudos em "V".

- Profundidade: Idealmente, a xícara não deve ser excessivamente profunda. Evite alças muito profundas também, pois as alças devem se formar na metade superior do padrão de xícara.

- Volume: o volume deve diminuir à medida que os preços caem e permanecer abaixo da média na base da tigela; deve então aumentar quando a ação começa a fazer seu movimento mais alto, de volta para testar a alta anterior.

Bandeira é um padrão de preço que se move em um período de tempo mais curto contra a tendência de preço predominante observada em um período de tempo mais longo em um gráfico de preços. Lembra o trader da bandeira, daí o nome. Os padrões das bandeiras podem ser de tendência de alta (bandeira de alta) ou de tendência de baixa (bandeira de baixa).

![Flag Chart Pattern Flag Chart Pattern]()

Nota: a bandeira pode parecer semelhante a um padrão de cunha ou triângulo, é importante observar que as cunhas são mais estreitas do que flâmulas ou triângulos.

- Tendência anterior

- Canal de consolidação

- Padrão de volume

- Rompimento

- Confirmação de que o preço se move na mesma direção que o rompimento

- Cunhas se formam à medida que os movimentos de preço de um ativo se estreitam entre duas linhas de tendência inclinadas. Existem dois tipos de cunha: subindo e descendo.

![Wedge Chart Pattern Wedge Chart Pattern]()

- Linhas de tendência convergentes;

- Padrão de diminuição do volume conforme o preço progride ao longo do padrão;

- Rompimento de uma das linhas da tendência.

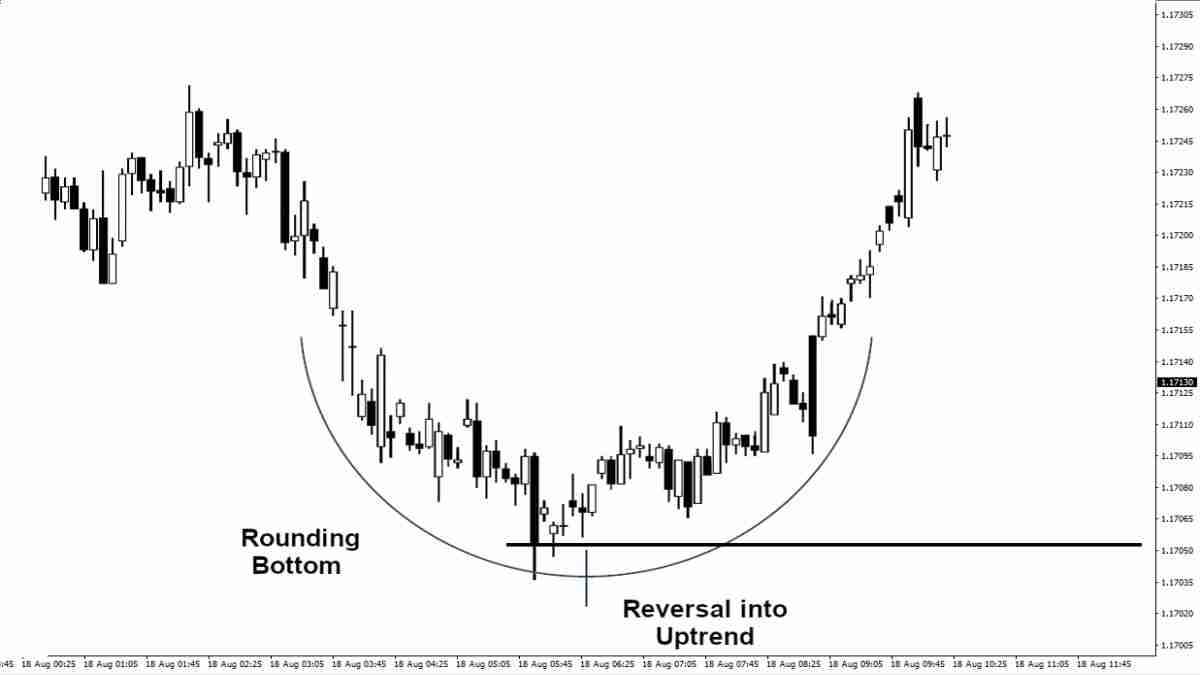

- Fundo de arredondamento, o padrão do gráfico é identificado por uma série de movimentos de preços que formam graficamente a forma de um "U". Os fundos arredondamentos são encontrados no final de longas tendências de

queda e significam uma reversão nos movimentos de preços de longo prazo. Pode levar de várias semanas a vários meses e acontece muito raramente.

![Rounding bottom Rounding bottom]()

- Topo duplo é um padrão de reversão técnica de baixa. Os traders usam o topo duplo para destacar as reversões da tendência. Normalmente, o preço de um ativo experimentará um pico, antes de voltar a um nível de

suporte. Ele irá então subir mais uma vez antes de se reverter de forma mais permanente contra a tendência predominante.

![Double Top Pattern Double Top Pattern]()

Fundo duplo os padrões são o oposto dos padrões de topo duplo Padrões de topo duplo, se identificados corretamente, são altamente eficazes. No entanto, se forem interpretados incorretamente. Portanto, é preciso ser extremamente cuidadoso antes de tirar conclusões precipitadas.

![Double Bottom Pattern Double Bottom Pattern]()

O fundo duplo se parece com a letra "W". A baixa tocada duas vezes é considerada um nível de suporte.

Os padrões das bandeiras têm cinco características principais:

Os padrões de cunha são geralmente caracterizados por linhas de tendência convergentes ao longo de 10 a 50 períodos de negociação, o que garante um bom histórico para a previsão de reversões de preços. Um padrão de cunha pode sinalizar reversões de preços de alta ou baixa. Em ambos os casos, este padrão possui três características comuns:

As duas formas do padrão de cunha são uma cunha ascendente, que sinaliza uma reversão de baixa ou uma cunha descendente, que sinaliza uma reversão de alta.

Resumo da estratégia de negociação de padrões gráficos

Todos os padrões são indicadores técnicos úteis que podem ajudar os traders a entender como ou por que o preço de um ativo mudou de uma certa maneira, e de que maneira ele pode se mover no futuro. Isso ocorre porque os padrões do gráfico podem destacar áreas de suporte e resistência, o último, por sua vez, pode ajudar um trader a decidir se deve abrir uma posição de compra ou venda; ou se eles devem fechar suas posições abertas no caso de uma possível reversão da tendência.

Estratégia Forex de Comércio de Volume

PRINCIPAIS CONCLUSÕES

- O número de ações compradas e vendidas a cada dia em qualquer instrumento financeiro, conhecido como volume.

- O volume deve ser analisado em relação à história recente.

- Quanto maior o volume durante um movimento de preço, mais significativo será o movimento e vice-versa, quanto menor o volume durante um movimento de preço, menos significativo será o movimento.

- Quando os preços atingem novas máximas ou nenhuma baixa e o volume está diminuindo, provavelmente a reversão está ocorrendo.

Estratégia de negociação de volume no Forex

A negociação de volume é o número de títulos negociados durante um determinado período. Quanto maior o volume, maior o grau de pressão, o que, dependendo do número de nuances, pode indicar o início de uma tendência. A análise de volume pode ajudar a compreender a força na ascensão e queda de ações individuais e mercados em geral.

Para determinar isso, os traders devem olhar para as barras de volume de negociação, apresentadas na parte inferior do gráfico. Qualquer movimento de preço é mais significativo se acompanhado por um volume relativamente alto + um volume fraco. Nem todos os tipos de volume podem influenciar na negociação, é o volume de grandes quantias de dinheiro que é negociado no mesmo dia e afeta muito o mercado.

O que é Volume no Forex

O volume no Forex é provavelmente uma das ferramentas mais importantes que os traders têm à sua disposição. O volume no Forex é baseado apenas no par individual em uma determinada bolsa naquele momento. É por isso que às vezes é esquecido.

O número de ações compradas e vendidas a cada dia em qualquer instrumento financeiro, conhecido como volume. O volume é uma das formas mais precisas de medir o fluxo de dinheiro. O indicador informa aos traders sobre a atividade do mercado e a liquidez, ou seja, maiores volumes de negociação significam maior liquidez.

No gráfico acima, que é o GBP/USD, o indicador de volume é bastante preciso, mesmo prevendo o quadro de preços. Usando indicadores de volume, os traders podem ver se os eventos, como publicação de dados econômicos e notícias de última hora, influenciaram no mercado.

Nota: O volume geral tende a ser maior próximo aos horários de abertura e fechamento do mercado e às segundas e sextas-feiras. Tende a ser menor na hora do almoço e antes do feriado.

Como operar com volume

O volume mostra como o mercado se move, quanto mais volume, mais fácil é decidir quando comprar ou vender (o volume não pode dizer a diferença entre os mercados em baixa e em alta). O volume precede a ação do preço, aqui estão algumas etapas gerais a serem seguidas, antes de tomar decisões de negociação.

1. Confirmação de tendência

Os traders precisam de números cada vez maiores e de entusiasmo cada vez maior para continuar empurrando os preços para cima. Aumentar o preço e diminuir o volume pode sugerir uma falta de interesse, isso pode ser um aviso de uma reversão potencial. Uma queda (ou aumento) de preço com pouco volume não é um sinal forte. Uma queda (ou aumento) de preço em grandes volumes é um sinal mais forte de que algo no estoque mudou fundamentalmente.

2. Movimentos de exaustão e volume

Num mercado em alta ou em queda, vemos o esgotamento do movimento tipicamente, movimentos bruscos de preços, combinados com um aumento acentuado no volume, sinalizam o fim potencial da tendência.

3. Sinais de alta

O volume pode ser útil para detectar sinais de alta. Por exemplo, o volume aumenta quando o preço cai e, em seguida, o preço sobe e desce novamente. Se o preço não cair abaixo da mínima anterior quando voltar, e o volume diminuir durante a segunda queda, isso geralmente é interpretado como um sinal de alta.

4. Reversões de volume e preço

Se, após um movimento prolongado de preço para cima ou para baixo, o preço começar a flutuar com pouco movimento de preço e grande volume, isso pode indicar uma reversão e os preços mudarão de direção.

5. Volume e rompimento vs. rompimentos falsos

No rompimento inicial de uma faixa ou outro padrão gráfico, um aumento no volume indica força no movimento. Poucas mudanças no volume ou queda no volume em um rompimento indicam falta de interesse, maior probabilidade de um falso rompimento.

6. Histórico do Volume

O volume deve ser analisado em relação à história recente. Comparar o volume de hoje com o de 50 anos atrás pode fornecer dados irrelevantes. Quanto mais recentes os conjuntos de dados, os resultados mais relevantes provavelmente serão.

Resumo da estratégia de negociação de volume

O volume é uma ferramenta útil para estudar tendências e há muitas maneiras de usá-lo. As diretrizes básicas podem ser usadas para avaliar a força ou fraqueza do mercado e para testar se o volume confirma o movimento dos preços ou sinaliza uma reversão iminente. Indicadores baseados em volume às vezes são usados para auxiliar na tomada de decisão.

Estratégia de Análise de Múltiplos Quadros Temporais

PRINCIPAIS CONCLUSÕES

- A análise de múltiplos períodos envolve o monitoramento do mesmo par de moedas em diferentes frequências.

- Cada período tem seus benefícios.

- A metodologia por trás do uso de múltiplos períodos é que os traders podem começar a construir uma imagem mais clara da ação do preço e da história da análise técnica.

Estratégia de análise de múltiplos períodos

Os traders costumam usar padrões de gráfico como estratégia Forex.

A estratégia de negociação de múltiplos períodos é uma estratégia de negociação Forex que funciona seguindo um único par de moedas ao longo de diferentes prazos. Ao seguir o gráfico de preços, os traders podem ver os altos e baixos e estabelecer a tendência geral e temporária. No entanto, ao olhar para os diferentes períodos de tempo, os traders podem ver mudanças e padrões que eles não foram capazes de detectar usando um único período de tempo.

Cada período de tempo tem seus benefícios. Quadros de tempo longos permitem que os traders entendam o quadro geral e identifiquem a tendência geral. Os prazos médios apresentam a tendência de curto prazo e mostram aos traders o que está acontecendo no mercado agora. Quadros de tempo curtos são a maneira dos traders reconhecerem a janela exata de quando fazer seu movimento.

Análise de múltiplos períodos de tempo

A análise de múltiplos prazos envolve o monitoramento do mesmo par de moedas em diferentes frequências. Não há limite real de quantas frequências podem ser monitoradas, mas existem diretrizes gerais que a maioria dos traders pratica. Portanto, geralmente os traders usam três períodos diferentes o suficiente para ter uma leitura do mercado. Se usado mais, pode resultar em informações redundantes e, se menos, não há dados suficientes.

É importante escolher os prazos certos ao selecionar o intervalo de três períodos, por exemplo, se um trader de longo prazo que mantém a posição por meses decide escolher uma combinação de prazo de 15, 60 minutos, provavelmente não dirá nada ao trader.

Período de Longo prazo - ao usar este método de estudar os carrinhos, é melhor fazê-lo com um período de tempo de longo prazo e trabalhar para as frequências mais certas. Quando um trader começa com um horizonte de tempo de longo prazo, ele/ela será capaz de estabelecer uma tendência geral e dominante.

Nos mercados de câmbio, onde os prazos de longo prazo são diários, semanais ou mensais, fatores fundamentais têm um impacto significativo na direção do movimento. É por isso que os traders devem monitorar as principais tendências econômicas ao seguir a tendência geral neste período de tempo para entender melhor a direção da ação do preço. Essa dinâmica, no entanto, tende a mudar com pouca frequência, de modo que os traders só precisarão verificá-los ocasionalmente.

Outra coisa que os traders devem observar é a taxa de juros. Isso é um reflexo da saúde da economia. Na maioria dos casos, o capital fluirá para a moeda de taxa mais alta do par, pois isso equivale a um maior retorno sobre o investimento.

Período de médio prazo - a mais versátil das três frequências porque é nesse nível que os traders podem ter uma ideia dos prazos de curto e longo prazo. Este nível deve ser o gráfico seguido com mais frequência ao planejar uma negociação enquanto a negociação está em andamento e quando a posição se aproxima de sua meta de lucro ou stop loss.

Período de curto prazo as negociações devem ser feitas em um período de tempo de curto prazo. À medida que as oscilações menores na ação do preço se tornam mais claras, o trader será capaz de escolher a melhor entrada para uma posição já determinada pelos gráficos de maior frequência.

Em períodos de tempo de curto prazo, os fundamentos também desempenham um papel, mas de uma maneira diferente do que no período de tempo superior. Quanto mais detalhado for este período de tempo menor, mais forte parecerá a reação aos indicadores econômicos. Esses movimentos bruscos costumam durar pouco e, portanto, às vezes são descritos como ruído. No entanto, os traders muitas vezes evitam fazer essas negociações.

Negociação em vários períodos de tempo

Quando todos os três intervalos de tempo são combinados e analisados corretamente na ordem correta, isso aumentará as chances de sucesso. A realização dessa análise detalhada em três camadas incentiva a negociação de grandes tendências. Isso por si só reduz o risco, pois há uma maior probabilidade de que a ação do preço eventualmente continue na direção de uma tendência mais longa. Aplicando esta teoria, o nível de confiança em uma negociação deve ser medido pela forma como o período de tempo coincide.

Por exemplo, se a tendência maior é de alta (desculpe pela redundância), mas as tendências de médio e curto prazo estão caindo, as posições de vendas devem ser feitas com metas de lucro razoáveis e stops. Um trader provavelmente deve esperar até que uma onda de baixa se esgote nos gráficos de frequência mais baixa e procurar operar com compra em um bom nível quando os três prazos se alinharem novamente.

Usando vários prazos ao analisar as negociações, ajuda a identificar as linhas de suporte e resistência que, por sua vez, ajuda a encontrar níveis fortes de entrada e saída.

Metodologia de negociação de múltiplos períodos

A Metodologia de Negociação de Múltiplos Períodos de Tempo é simples, os traders só precisam se concentrar em três etapas:

- Observar a ação e a estrutura do preço: altos e baixos, basicamente encontrando a tendência.

- Desenhar os níveis de retração de Fibonacci entre altos e baixos para encontrar níveis de suporte e resistência.

- Insirir as negociações na direção da tendência de suporte e resistência quando você receber um sinal de compra ou venda.

A metodologia por trás do uso de múltiplos períodos é que os traders podem começar a construir uma imagem mais clara da ação do preço e da história da análise técnica:

- Primeiro, temos que olhar para o horizonte de longo prazo, para estabelecer a tendência dominante

- Em seguida, aumenta a granularidade do mesmo gráfico para o intervalo de tempo intermediário: movimentos menores dentro da tendência mais ampla tornam-se visíveis

- E, por último, execute negociações no período de curto prazo.

Resumo da estratégia de negociação de múltiplos períodos

Usar a análise de múltiplos períodos pode ser fundamental para fazer uma negociação bem-sucedida. A partir deste artigo, você deve ser capaz de entender como a análise de múltiplos períodos de tempo pode ser importante. É uma maneira simples de garantir que uma posição se beneficie da direção da tendência subjacente.

Estratégia de Comércio Forex com base na Análise Fundamental

PRINCIPAIS CONCLUSÕES

- O objetivo da análise fundamental é calcular o mercado justo de um título, que o trader pode comparar com o preço atual para ver se o título está subvalorizado ou sobrevalorizado.

- A análise fundamentalista em forex inclui as condições econômicas que podem afetar a moeda nacional.

- Existem vários indicadores principais para monitorar ao realizar uma análise fundamental.

Estratégia de Análise Fundamental

Análise fundamental é um método de medir o valor de um título através da análise de fatores econômicos e financeiros relacionados, como a macroeconomia de um país, a eficácia da gestão da empresa, etc. Estratégia de análise fundamental, basicamente por meio desta análise, o trader estuda qualquer coisa que possa influenciar o valor do título.

A análise fundamentalista é usada para identificar se o título está corretamente valorizado no mercado mais amplo, é feita de uma perspectiva macro e micro. A análise começa primeiro a partir de uma perspectiva macro, só então é movida para o desempenho específico da empresa (micro).

Os dados podem ser coletados de registros públicos. Um trader, ao avaliar ações, deve olhar para receitas, ganhos, crescimento futuro, retorno sobre o patrimônio, margens de lucro etc.

Se a análise mostrar que o valor da ação é significativamente menor do que o preço de mercado atual, o sinal é de compra. E vice-versa, se a análise fundamental mostrar que o valor da ação é significativamente maior do que o preço de mercado atual, o sinal é de venda.

A estratégia de análise fundamentalista pode ser categorizada em dois grupos:

- Quantitativa - informações que podem ser apresentadas em números e valores. São características mensuráveis de uma empresa, como receita, lucro, ativos e muito mais.

- Qualitativa - é a natureza de informação, ao invés de sua quantidade. Eles podem incluir a qualidade dos principais executivos de uma empresa, o reconhecimento de sua marca, patentes e tecnologia proprietária.

Normalmente, métodos quantitativos e qualitativos são usados na mistura, ao realizar a análise fundamental.

Estratégia de Análise Fundamental de Forex

Os traders que operam em Forex também usam a análise fundamentalista. A análise fundamentalista do Sinse é sobre considerar o valor intrínseco de um investimento, sua aplicação no forex incluirá a consideração das condições econômicas que podem afetar a moeda nacional.

Aqui estão alguns dos principais fatores fundamentais que desempenham um papel no movimento de uma moeda.

- Indicadores econômicos - Os indicadores econômicos são relatórios publicados pelo governo ou uma organização privada que detalham o desempenho econômico de um país. O trader encontrará aqui taxas e números de desemprego, estatísticas de habitação, inflação, etc.

- GDP - É uma medida da economia de um país e representa o valor total de mercado de todos os bens e serviços produzidos em um país durante um determinado ano.

- Vendas no varejo - Mede a receita total de todas as lojas de varejo em um determinado país. O relatório de vendas no varejo pode ser comparado ao desempenho comercial de uma empresa de capital aberto. O que pode ajudar o trader a entender melhor a situação do mercado.

- Produção industrial - Os traders geralmente procuram a produção de serviços públicos, que pode ser extremamente volátil, já que o setor de serviços públicos, por sua vez, é altamente dependente das condições climáticas e do comércio e da demanda de energia.

- Índice de Preços ao Consumidor - As medidas de mudança nos preços dos bens de consumo em mais de 200 categorias diferentes, quando comparadas às exportações de um país, podem ser usadas para ver se um país está ganhando ou perdendo dinheiro com seus produtos e serviços.

Existem três indicadores principais a serem observados de perto ao aplicar estratégias de análise fundamental.

Índice de gerentes de compras (PMI) - É um índice da direção predominante das tendências econômicas nos setores de manufatura e serviços. O PMI é usado para fornecer informações sobre as condições de negócios atuais e futuras para tomadores de decisão, analistas e investidores da empresa.

MI é lançado uma vez por mês e contém pesquisas de empresas de 19 indústrias primárias. O PMI é baseado em cinco grandes áreas de pesquisa, que contêm perguntas sobre as condições e mudanças de negócios, seja melhorando, sem mudanças ou piorando.

- Novos pedidos

- Níveis de estoque

- Produção

- Entregas de fornecedores

- Emprego

O número do PMI se espalha de 0 a 100, quando o PMI está acima de 50, representa uma expansão em relação ao mês anterior. Quando o PMI está abaixo de 50, representa uma contração, e quando é 50, significa nenhuma mudança.

A fórmula parece assim, bastante simples:

PMI = (P1 * 1) + (P2 * 0.5) + (P3 * 0)Onde:

P1 = porcentagem de respostas relatando uma melhoria

P2 = porcentagem de respostas que relatam nenhuma mudança

P3 = porcentagem de respostas relatando uma deterioraçãoOs traders podem usar o PMI, pois é um indicador importante das condições econômicas. A direção da tendência do PMI tende a preceder mudanças na tendência nas principais estimativas de atividade econômica e produção. Prestar muita atenção ao PMI pode gerar uma previsão lucrativa das tendências em desenvolvimento na economia em geral.

Índice de preço do produtor (PPI) - É uma medida de inflação com base nos custos de insumos para os produtores. Ele mede os movimentos de preços do ponto de vista do vendedor.

Existem três áreas de classificação PPI:

- Indústria

- Commodities

- Demanda final e intermediária baseada em commodities

A medida PPI começa com o número 100 e então e quando a produção aumenta ou diminui, os movimentos podem ser comparados com o número inicial (100).

Por exemplo, a produção de otomanos tem um PPI de 108 para o mês de março. Os 108 indicam que custaram à indústria de manufatura de otomanos 8% a mais para produzir otomanos em março do que em fevereiro.

Índice de custo de emprego (ECI) - É uma série econômica trimestral que detalha o crescimento da remuneração total dos funcionários. Ele rastreia o movimento do custo do trabalho, medido por salários e benefícios, em todos os níveis de uma empresa.

O índice tem uma ponderação base de 100.

Portanto, a tendência de alta na maioria das vezes representa uma economia forte e em crescimento; os empregadores estão repassando os lucros aos seus empregados por meio de salários e benefícios. Os traders usam este indicador para ideias inflacionárias, uma vez que os salários representam uma grande parte do custo total para uma empresa produzir um produto ou entregar um serviço no mercado.

Vantagens e desvantagens do ECI

Vantagens do ECI

- O ECI calcula o conjunto total de custos dos funcionários para as empresas, não apenas salários, seguro saúde, pensões e planos de benefício por morte e bônus.

- As taxas de mudança são mostradas a partir do trimestre anterior e em uma base anual.

Desvantagens do ECI

- Os dados são divulgados apenas trimestralmente, e com uma ligeira sobreposição, cobrindo um período de meio do mês.

- O ECI pode ser volátil quando bônus periódicos, pagamentos de comissões e similares são levados em consideração (especialmente no final do ano, os bônus são maiores).

Conclusão da estratégia de análise fundamental

Existem muitos indicadores econômicos que podem ser usados para avaliar os fundamentos de forex. É importante dar uma olhada completa não apenas nos números, mas também entender o que eles significam e como afetam a economia de uma nação. Se a análise fundamental for feita corretamente, pode ser um recurso inestimável para qualquer trader de moeda fazer uma escolha certa.

Sentimento do Mercado Forex - Estratégias Comerciais

PRINCIPAIS CONCLUSÕES

- O sentimento do mercado reflete um movimento do mercado, com base nas ações potenciais dos traders.

- O sentimento do mercado é um terceiro jogador, juntamente com a análise fundamental e técnica na avaliação da direção do movimento do mercado.

- Os indicadores de sentimento não são sinais exatos para compra e venda por conta própria, o trader tem que esperar que o preço confirme a reversão antes de agir sobre ela.

Definição de sentimento do mercado

O sentimento do mercado é uma atitude geral e sentimento dos investidores em relação ao preço presente e ao preço previsto de um valor mobiliário, índice ou outros instrumentos de mercado. O sentimento do mercado também é chamado de sentimento do investidor. Pode ser positivo, neutro ou negativo.

O sentimento do mercado é importante para a análise técnica, uma vez que influencia os indicadores técnicos e é usado por traders para navegar. O sentimento do mercado também é usado por traders opostos que gostam de negociar na direção oposta ao consenso prevalecente.

Os investidores descrevem o sentimento do mercado como de baixa ou alta. Quando é baixista - os preços das ações estão caindo. Quando em alta - os preços das ações estão subindo.

Nessas situações, muitas vezes as emoções dos operadores de mercado conduzem o mercado de ações e isso pode resultar em casos de sobrecompra ou sobrevenda. Você pode ver, a força motriz do sentimento do mercado são os sentimentos e emoções.

- Sentimento de alta - num mercado em alta, espera-se que os preços se movam em uma direção ascendente. Neste caso, a ganância é a força motriz do mercado.