- Inovações

- Artigos sobre o uso de PCI

- Comercio pela Carteira

Método de Cotação de Carteiras para Análise de Carteiras "Boas" e "Más"

A crise financeira mundial de 2008 afetou todos os setores de quaisquer atividades econômicas, sem exceção. Isso afetou o desempenho dos negócios das empresas direta e indiretamente, mas o nível dos impactos foi diferente. Este facto proporciona amplas oportunidades para encontrar estratégias diferentes de investimento com base nas diferenças na reacção do custo da dinâmica de longa duração, por exemplo, os estoques no mesmo fator definida pelo sistema.

Neste artigo, vamos tentar encontrar um exemplo de uma carteira que estatisticamente e graficamente refletir a possibilidade de construção de uma estratégia de investimento bem-sucedido com base em diferenças no comportamento de longo prazo de ações. Para este fim, foram selecionadas 22 grandes ações das empresas americanas líquidos pertencentes aos diversos setores da economia. Utilizando as abordagens da teoria moderna de portfólio, os princípios da diversificação de risco , bem como o Método de Cotação de Carteiras PQM, vamos tentar dividir os ativos selecionados em dois grupos: Carteiras "Boas" e "Más".

O "Bom" portfolio será composto de ativos com pesos positivos, isto é, ações candidatos que são a melhor opção para ser comprado. O "Ruim" portfolio inclui ações através do qual, com base nos resultados de análise, as posições curtas são convenientes para ser usado. Toda a análise é com base nos preços de fechamento mensais registradas ao longo dos últimos 4 anos (50 meses). A composição dos activos (22 ações), selecionado para construir um portfolio, com um indicador de um ticker, nome da empresa e do setor são dadas abaixo.

Tabela 1: Nomes de empresas e setores econômicos das ações selecionadas

| # | Ticker | Company | Sector |

| 1 | AA | AlcoaInc | BasicMaterials |

| 2 | AXP | AmericanExpressCompany | Financials |

| 3 | BA | BoeingCompany | Industrials |

| 4 | DD | DupontCompany | BasicMaterials |

| 5 | DIS | WaltDisneyCompany | CyclicalConsumerGoods&Services |

| 6 | GE | GeneralElectricCorporation | Industrials |

| 7 | HD | HomeDepotInc | CyclicalConsumerGoods&Services |

| 8 | HON | HoneywellInternationalInc | Industrials |

| 9 | HPQ | Hewlett-PackardCompany | Technology |

| 10 | IBM | InternationalBusinessMachineCorp | Technology |

| 11 | INTC | IntelCorporation | Technology |

| 12 | JNJ | Johnson&Johnson | Healthcare |

| 13 | JPM | JP MorganChase&Company | Financials |

| 14 | KO | Coca-ColaCompany | ConsumerNon-Cyclicals |

| 15 | MCD | McDonaldsCorporation | CyclicalConsumerGoods&Services |

| 16 | MRK | MerckCoInc | Healthcare |

| 17 | MSFT | MicrosoftCorporation | Technology |

| 18 | PFE | PfizerInc | Healthcare |

| 19 | T | AT&T | Telecommunication |

| 20 | VZ | VerizonCommunicationsInc | Telecommunication |

| 21 | WMT | Wal-MartStoresInc | CyclicalConsumerGoods&Services |

| 22 | XOM | ExxonMobilCorporation | Energy |

Com base nos dados mensais, vamos calcular os valores realizados da média de crescimento do preço das ações, o desvio padrão do retorno, e uma versão simplificada do rácio de Sharpe para cada série de dados.

Os resultados dos cálculos de retorno médias mensais e desvios padrão são mostrados na tabela abaixo:

| Asset | MeanReturn | StandardDeviation | Asset | MeanReturn | StandardDeviation |

| AA | 0.31% | 10.60% | JNJ | 1.01% | 3.76% |

| AXP | 3.32% | 10.96% | JPM | 1.27% | 9.05% |

| BA | 1.99% | 6.96% | KO | 1.31% | 4.16% |

| DD | 1.81% | 7.90% | MCD | 1.22% | 3.68% |

| DIS | 2.58% | 6.54% | MRK | 1.11% | 5.28% |

| GE | 1.64% | 8.48% | MSFT | 1.20% | 6.67% |

| HD | 2.33% | 6.41% | PFE | 1.54% | 4.85% |

| HON | 2.05% | 6.40% | T | 0.78% | 4.16% |

| HPQ | -0.80% | 10.36% | VZ | 1.27% | 4.83% |

| IBM | 1.49% | 4.27% | WMT | 0.83% | 4.17% |

| INTC | 0.92% | 6.59% | XOM | 0.58% | 4.65% |

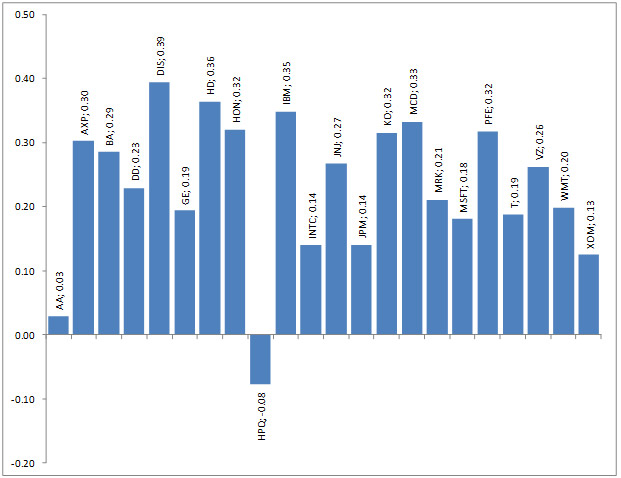

Além disso, pode-se calcular uma versão simplificada do Sharpe para cada activo. A relação é calculada dividindo a rentabilidade para o desvio padrão e mostra o retorno por unidade de risco. Estes coeficientes será um bom guia para a nossa análise a fim de determinar a eficácia da estratégia de investimento. Os coeficientes resultantes são mostrados no diagrama:

A próxima etapa da análise é encontrar melhores coeficientes ponderados para cada ativo e construir uma carteira de ações através dele. O critério de otimização para a carteira pode ser a razão de Sharpe, um parâmetro de rentabilidade ou seu desvio padrão. No nosso caso, o critério de otimização é servir a máxima rentabilidade possível da carteira em nível não superior ao desvio padrão da média do desvio padrão, calculado para uma amostra de 22 ações. O desvio padrão médio para as 22 ações é 6,40% e nós queremos que o nosso portfolio a ser menos arriscada do que a média dos ativos que a compõem. Para calcular os coeficientes de peso, que também terá os coeficientes de covariância dos ativos com o outro, indicando o nível da relação desempenho ativos.

o resultado do procedimento de optimização do peso (se existem duas restrições: o desvio padrão máximo da carteira (6,40%) e a soma dos pesos finais, que deve ser de 100%), que vêm para a seguinte solução , o que maximiza a rentabilidade da carteira:

| Asset | Weight | Asset | Weight |

| AA | -70.27% | JNJ | 21.59% |

| AXP | 8.97% | JPM | -31.82% |

| BA | -4.39% | KO | 29.55% |

| DD | -22.00% | MCD | -15.80% |

| DIS | 88.08% | MRK | -5.98% |

| GE | -41.55% | MSFT | 51.73% |

| HD | 37.01% | PFE | 39.28% |

| HON | 145.66% | T | -96.14% |

| HPQ | -43.92% | VZ | 81.77% |

| IBM | 152.36% | WMT | -56.03% |

| INTC | -39.34% | XOM | -128.76% |

Como não colocar restrições sobre a possibilidade de vendas a descoberto de ativos, a solução dá a ambos os pesos positivos e negativos. Os ativos com pesos positivos condicionalmente ser chamado de "Bom" e aqueles com carteiras de peso "Ruim" negativos. Vamos reagrupar os ativos de acordo com a sua nova classificação:

| GoodPortfolio | BadPortfolio |

| Asset | Weight | Asset | Weight |

| AXP | 8.97% | AA | -70.27% |

| DIS | 88.08% | BA | -4.39% |

| HD | 37.01% | DD | -22.00% |

| HON | 145.66% | GE | -41.55% |

| IBM | 152.36% | HPQ | -43.92% |

| JNJ | 21.59% | INTC | -39.34% |

| KO | 29.55% | JPM | -31.82% |

| MSFT | 51.73% | MCD | -15.80% |

| PFE | 39.28% | MRK | -5.98% |

| VZ | 81.77% | T | -96.14% |

| WMT | -56.03% | ||

| XOM | -128.76% |

Ativos "ruins" são um pouco mais em quantidade do que os "bons", no entanto, como um epíteto não diminui sua importância. Como veremos na conclusão da análise, esses dois grupos de ativos são capazes de mostrar o máximo desempenho eficaz apenas quando eles estão juntos. Em termos de empresas 'pertencentes a qualquer setor econômico, não poderíamos destacar um padrão específico para as empresas que entram em um determinado portfólio. Empresas, que representam completamente diferentes setores, foram incluídos em ambos os portfolios.

Vamos agora tentar apresentar "bons" e "ruins" carteira de gráficos separadamente. Para isso, vamos usar o método de análise de portfólio GeWorko, que é implementado na negociação-analítica do terminal NetTradeX. Nós escolhemos 10 ativos de "Bom" portfolio e expressar seu valor nos dólar, já que não está interessado em ver a mudança de seu valor absoluto. Para fazer isso, nós introduzimos coeficiente de ponderação para cada ativo através do volume de dólares dos EUA, ao mesmo tempo respeitando a proporção, obtida anteriormente na solução para a carteira ótima. Por exemplo, para as ações AXP estamos entrando em uma quantidade de 897 dólares e para o estoque VZ, o volume de 8.177 dólares. Apesar do facto de o volume foi fixado em dólares, não em percentagem, ele não vai afectar a forma da curva, o que reflecte a dinâmica do valor da carteira, mas apenas as coordenadas. Gráfico toma a seguinte forma:

Em geral, dispomos de uma estrutura retrospectiva crescente. Desde o início de Janeiro de 2009, o custo de um "bom" carteira aumentou 2,5 vezes, mas devemos mencionar o fato de uma queda significativa no valor da carteira em 2008. Vamos também notar que, no início do março 2012 valor da carteira oscilou em torno de 52.300 dólares, este fato vai nos ajudar, no futuro, para o estudo da dinâmica da carteira combinada.

Da mesma forma, vamos construir um portfolio "Ruim" composto por 12 ativos, irá apresentar os volumes correspondentes nos dólares e irá introduzir a dinâmica retrospectivas de seu valor absoluto no gráfico:

Obviamente, o "Ruim" portfolio é significativamente inferior em comparação com o "Bom" portfolio, pelo menos com o indicador de rentabilidade, o que é evidente a partir da diminuição de três vezes o seu preço em 2008 eo crescimento ligeiro subseqüente. Além disso, vamos observe-se que, no início de março de 2012 o custo de "Ruim" portfolio também oscilou em torno de 52.300 dólares.

No final, vamos construir um portfólio combinado que incluirá tanto "bom" e "Ruim" ativos com os pesos obtidos durante a otimização. Note-se que os pesos negativos correspondem a curto venda do ativo. Ao construir um portfolio na negociação e analítica do terminal NetTradeX, os ativos com pesos positivos serão incluídos na base de parte da equação da carteira composta, enquanto os pesos curtas - na parte citada. Em outras palavras, nós condicionalmente comprar ativos de "Bom" portfolio e vender os ativos da "Ruim" um, no qual o método GeWorko se baseia. O resultado é um coeficiente que reflecte o custo da primeira (em nosso caso - o "Good") nas unidades de carteira da segunda ("mau"), e o gráfico permite-nos para controlar as suas alterações durante a totalidade do período de tempo :

Milagrosamente, temos recebido uma estrutura de crescimento da carteira combinada, que tem evitado qualquer queda significativa em 2008 e apresentou um crescimento contínuo, suave e constante no período pós-crise. Além disso, podemos ver que o crescimento significativo começou logo após a crise de 2008, refletindo diferentes graus de respostas de ativos em um fator global, e, de acordo com o gráfico, a importância deste fator, bem como as reações dos ativos é alta medida.

Os indicadores de desempenho quantitativo da carteira combinado são mostrados na tabela abaixo:

| Return | 7.52% |

| StDev | 6.40% |

| Sharpe | 1.18 |

É fácil determinar que o retorno da carteira, graças à inserção das posições curtas na análise, foi muito superior à do indivíduo realizou profitabilityof qualquer dos activos (a média máxima returnwas 3,32%). O desvio padrão de retorno foi de 6,40%, o que corresponde a um limite especificado definido por nós. Nesta versão simplificada do coeficiente de Sharpe para a carteira (1,18), o que reflecte a sua eficácia, é muitas vezes maior do que as taxas para qualquer uma das 22 partes (máximo Sharpe coefficientfor uma amostra de estoques foi de 0,39).

Como explicar um forte crescimento da carteira combinada tal? Para responder a esta pergunta, é preciso voltar-se para a dinâmica dos valores de "bom" e "Bad" portfolios. O procedimento de otimização de peso nos permitiu encontrar o equilíbrio da combinação de posições longas e curtas sobre os ativos selecionados, o que seria coerente com nossa estratégia de investimento com os critérios estabelecidos por nós. Usando o método de GeWorko e sua implementação no terminal NetTradeX, fomos capazes de acompanhar a dinâmica de ambas as carteiras individuais e sua versão combinada.

A análise do comportamento das carteiras mostra que durante a crise mais grave em 2008, o "Good" portfolio perderam menos valor do que o "Bad". No período pós-crise, o crescimento da primeira carteira, também provou ser mais importante do que o custo da segunda. Ao combinar esses dois fatores, obteve-se uma estrutura de crescimento contínuo. Dado que o crescimento da carteira combinada começou em 2008 (antes que a dinâmica corresponde ao movimento lateral), podemos supor que se tornou um ponto de crise, diferentes graus de reações de ativos para as mudanças do risco de fatores sistêmicos . Note-se que antes do início de março de 2012, o custo de "Bad" portfolio ultrapassado o valor do "primeiro" - o coeficiente das versões combinados era inferior a 1. No entanto, em março de 2012, o seu valor absoluto igualou, e tornou-se o coeficiente igual a 1. No futuro, mais e mais unidades de "Bad" portfolio eram obrigados a comprar uma unidade do "Bom" portfolio.

Artigos Anteriores

- Quarto princípio básico da Teoria de Dow: serviço ao investidor

- Spread de carteira através de futuros contínuos

- Carteira Sharpe– “Três Lideres” - DJIA, S&P500, Nasdaq 100

- Otimização de portfólio com a ajuda de metodo PQM (parte 2)

- Optimização da carteira pelo método PQM (parte1)

- Construir e Analisar Carteiras | Método de Cotação de Carteiras (PQM)