- Inovações

- Artigos sobre o uso de PCI

- Comercio pela Carteira

Construir e Analisar Carteiras | Método de Cotação de Carteiras (PQM)

Método de Cotação de Carteiras (PQM) permite construir qualquer combinação de ativos a partir de um conjunto de instrumentos disponíveis. Neste artigo, gostaria de chamar a atenção para o mercado de ações dos EUA, escolher alguns títulos, construir um gráfico da carteira resultante e analisar o seu comportamento ao longo de vários últimos anos.

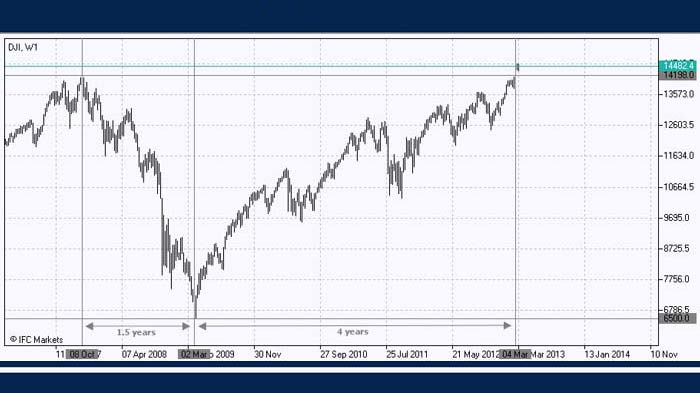

Como se sabe, a crise financeira que eclodiu em 2008, levou conseqüências graves para o sistema financeiro global e perdas significativas para os investidores. Por quatro anos e meio, o mundo vem tentando se recuperar, e só recentemente sinais de recuperação econômica na maior economia do mundo - os Estados Unidos - já começaram a aparecer.

Um dos índices do mercado de ações conhecidas mais antigas e mais - Dow Jones Industrial Average - apenas em março 2013 foi capaz de totalmente recuperar e atingir o pico pré-crise do Outono de 2007, acima do nível de 14 mil pontos. Assim, durante um ano e meio (Outono 2007 - Primavera 2009), o índice perdeu metade do seu valor, e levou quatro anos para recuperar posições perdidas.

Com a ajuda do método GeWorko vamos tentar descobrir se havia um tal carteira de ações que protejam nossos investimentos potenciais em ações americanas de deficiência durante a crise, e avaliar a sua rentabilidade.

Como é sabido, durante a crise financeira, as empresas financeiras que mais sofreram. Neste sentido, entre todas as ações incluídas no índice Dow Jones Industrial Average nós selecionamos ações de empresas que representam os outros setores da economia, em especial - as empresas envolvidas na produção de bens de consumo, no desenvolvimento e na produção de bens de alta tecnologia, produção de alimentos, bem como as empresas de mídia. A seguir, foram incluídos em nossa mostra (com pesos aleatórios apropriados):

- A Empresa Walt Disney (DIS - 20%)

- Home Depot Inc. (HD - 20%)

- Honeywell multinacional estadunidense. (HON - 15%)

- International Business Machines Corporation (IBM - 15%)

- Empresa Coca-Cola (KO - 10%)

- McDonalds Corporação (MCD - 20%)

Com a ajuda do método GeWorko uma carteira é criado consistindo dos seis valores acima mencionados, com pesos especificados. Suponha que o valor atual da carteira é de R $ 10.000, em seguida, 2.000 dólares são investidos em EmpresaWalt Disney , Home Depot e McDonalds Corporação (investimento total de US $ 6.000); 1.500 dólares - em Honeywell International e International Business Machines Corporation (investimento total de $ 3000); $ 1.000 - em Coca-Cola Company.

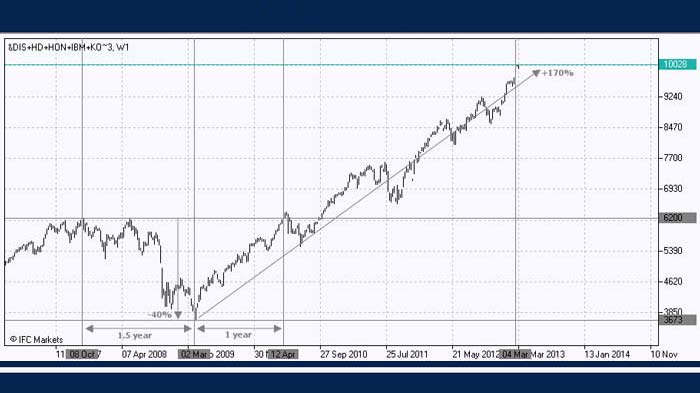

O gráfico da Carteira permite retrospectivamente avaliar o seu desempenho e rentabilidade sobre o últimos anos. Nos anos anteriores à crise de 2007 e 2008 o valor do nosso portfolio ficou abaixo do nível de EUA $ 6.200, e durante a crise, caiu para 3.673 dólares. Nós já podemos chamar primeiras conclusões. Primeiro, o valor da carteira durante a crise caiu cerca de 40%, mostrando um resultado um pouco melhor do que o índice Dow Jones Industrial Average. Em segundo lugar, a recuperação total do valor da carteira não demorou quatro anos, mas apenas um ano. Finalmente, no período pós-crise da carteira ganhou mais de 170% (o valor é calculado com base no último valor em relação ao valor mínimo março 2009).

Claro, o valor da carteira criado foi seriamente afetado pela crise financeira, mas a sua rápida recuperação é realmente impressionante e nos dá esperança de bons resultados no futuro.

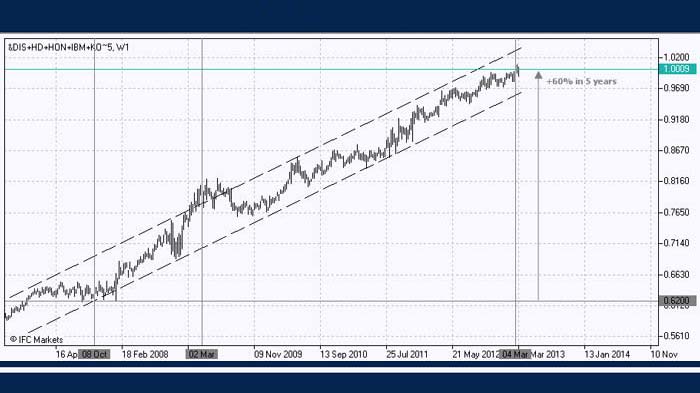

O passo seguinte da nossa análise irá focar-se na comparação da dinâmica de carteira com o mercado. No nosso caso, o mercado será representado pelo índice Dow Jones Industrial Average. Temos notado que a carteira apresentaram resultados menos negativos durante a crise e uma recuperação mais rápida. Vamos traçar um gráfico da carteira em relação ao índice, a fim de confirmar a nossa hipótese de um maior retorno do investimento na carteira do que no índice, e ver o quanto a carteira superou o mercado.

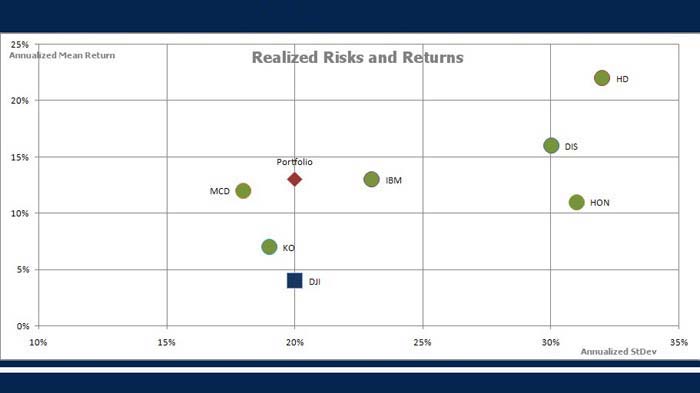

Para fazer isso, PCI será utilizado: a mesma carteira de ações com os mesmos pesos dos ativos e valor de investimento atual de 10 mil dólares EUA é construído. Na citação de uma carteira de R $ 10.000 é investido no índice Dow Jones Industrial Average.julgar pelo gráfico acima, a carteira tem sido sistematicamente bater o mercado. Desde 2006, podemos observar uma estrutura de crescimento constante. Assim, antes e durante a crise, e mesmo durante o período de recuperação do nosso portfolio ou caiu menos do que o índice, ou ficou mais forte do que o índice. Se a tentativa de avaliar o comportamento da carteira em relação ao índice de forma qualitativa, o portfólio tem vindo a superar o índice em cerca de 10% ao ano nos últimos cinco anos. Carteira de construção usado, como é conhecido, proporciona uma vantagem importante - diversificação de riscos. Em termos quantitativos, isto significa que se encontrar um equilíbrio entre o retorno e volatilidade. Gráfico de dispersão dos retornos realizados e desvios-padrão vai ajudar a visualizar os benefícios da diversificação. Nos últimos cinco anos, o índice Dow Jones Industrial Average mostrou um retorno médio anual de 4%, com um desvio padrão de retorno de cerca de 20%. Foi construída uma carteira caracterizado por o mesmo nível de risco (os mesmos 20% para o desvio padrão), mas a níveis muito mais elevados de retorno - uma média de 13% por ano.

Ao mesmo tempo, os estoques de nossas empresas seleccionadas apresentaram maior, em comparação com o índice, a rentabilidade, mas a medida do risco em termos de desvio padrão acabou de ser diferente no que respeita ao índice. Por exemplo, o desvio padrão dos retornos de ações Home Depot foi o mais alto (32%), as ações do McDonald - a mais baixa (18%). A questão de encontrar um equilíbrio entre retorno e risco depende muito das características do investidor individual e suas exigências de retorno da carteira e sua capacidade de assumir riscos. Geralmente, esses dois conceitos têm uma relação direta: quanto maior a taxa de retorno exigida, maior o risco. Nesta fase, não a tarefa de encontrar a carteira ótima, mas a tarefa de elaborar um portfólio que batia sistematicamente o mercado, pelo menos nos últimos anos seja resolvido.

Com a ajuda do método GeWorko, também podemos construir uma dinâmica relação de valor de cada uma das ações consideradas em relação ao índice Dow Jones Industrial Average. Mas nenhum dos gráficos deu como curva "suave" de crescimento, como o nosso portfolio. Além disso, os "levantamentos" ou períodos prolongados de movimento lateral pode ser observada nessas paradas.

No início do estudo, procurou-se selecionar ações a partir da composição do índice Dow Jones Industrial Average, que valor tem recuperado de forma relativamente rápida após a crise financeira de 2008, ou que tenham sido menos afetado pela crise financeira. Com o método GeWorko recebemos uma carteira, que estrutura pode ser seguramente otimizado , mostrando uma significativa aumentar no período pós-crise.

No entanto, depois de comparar a dinâmica da carteira com a dinâmica do índice, foi observado achado ainda mais interessante. Usando o mesmo PCI temos uma estrutura crescendo muito lisa, o que implica que a carteira não só mostrou um aumento significativo após a crise, mas também tem sido sistematicamente batendo o índice antes e durante a crise, e durante o período de recuperação também.

Análise de retornos e desvios-padrão de todos os instrumentos analisados confirmaram nossos resultados quantitativamente. Com o mesmo nível de risco, com o índice, realizou retorno do nosso portfolio excedeu significativamente o retorno do índice. Novamente deve-se notar que, nesta fase, não tenho a pretensão de que, mesmo com a seleção atual dos ativos da estrutura da carteira é o ideal. É possível que a manutenção do atual nível de risco da carteira de outra carteira com um retorno maior pode ser encontrado.

Uma análise mais aprofundada da carteira e seu comportamento em relação ao índice Dow Jones Industrial Average pode ajudar a prever a sua evolução futura. Com a ajuda do PCI, é possível construir um grande número de diferentes pastas e analisá-los em relação uns aos outros. Em combinação com a análise dos fatores macroeconômicos, a análise dos emissores, abordagem técnica, PCI abre inteiramente novos horizontes.

Artigos Anteriores

- Quarto princípio básico da Teoria de Dow: serviço ao investidor

- Spread de carteira através de futuros contínuos

- Carteira Sharpe– “Três Lideres” - DJIA, S&P500, Nasdaq 100

- Método de Cotação de Carteiras para Análise de Carteiras "Boas" e "Más"

- Otimização de portfólio com a ajuda de metodo PQM (parte 2)

- Optimização da carteira pelo método PQM (parte1)